✨ 4 pépites à découvrir

Tour du monde des small caps !

Lettre n°44 — Mercredi 28 Février

Cher Lecteur, Chère Lectrice,

Je suis heureux de te retrouver pour une nouvelle édition de ma Newsletter pour te parler de 4 petites entreprises internationales cotées en bourse et peu connues du grand public.

Ces 4 "pépites" sont proposées par un invité que vous ne connaissez sûrement pas encore mais dont le contenu est très qualitatif : Pierre L. LOUP.

S’en suit l’article de Valentin sur la désinflation aux États-Unis, mon émission et l’habituel sondage.

Voici une photo de l'île de Rodrigues où je passe quelques jours de vacances 🌞 si tu pars là-bas je te conseille le Bakwa lodge !

🌍 Un monde d’actions à votre portée

🔍 La désinflation devrait continuer aux États-Unis

📺 Point de marché - Épisode 24

📊 Stock Picking ou ETF ?

Rappel : ajoute-moi à tes contacts pour ne louper aucun mail.

🏆 Résultats annuels

Quelques fiertés de 2023.

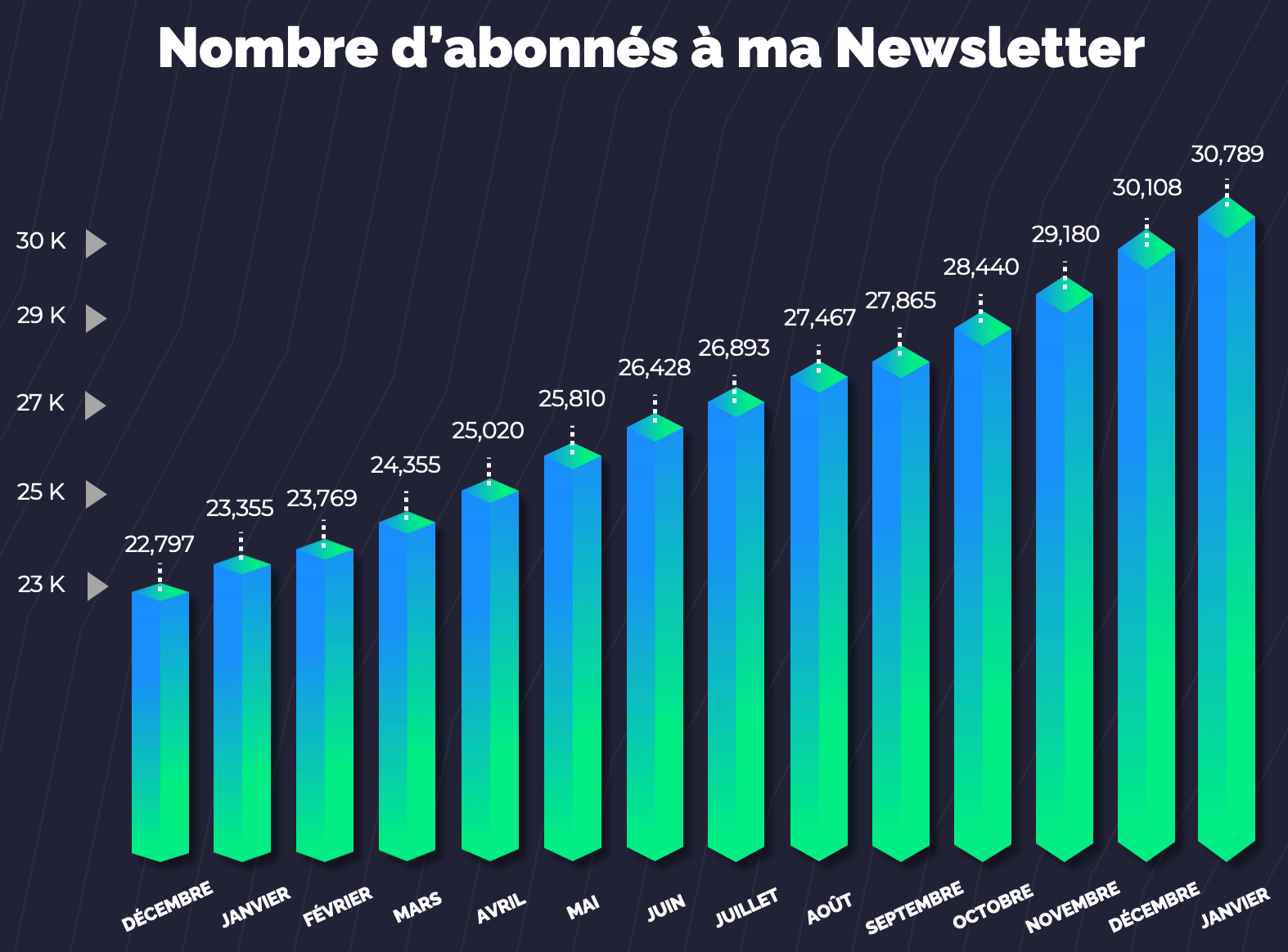

Vous êtes de plus ne plus nombreux à vous abonner à ma Newsletter. Nous avons gagné 31% d'abonnés en 2023. Le taux d'ouverture mensuel se maintient également à un niveau largement supérieur à 60%, soit l'un des plus haut de l'industrie.

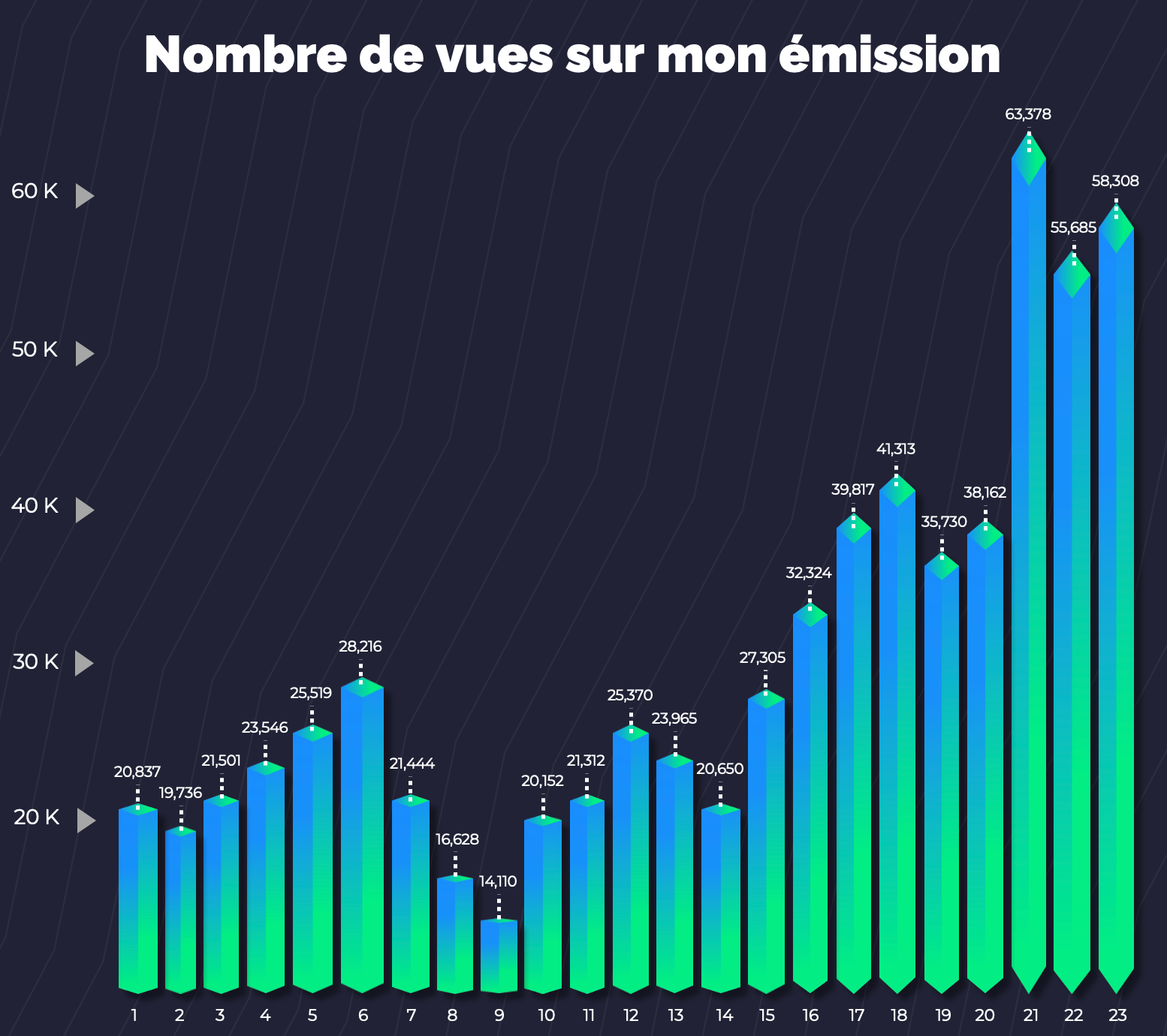

Le nombre de vues sur mon émission a également connu une magnifique progression. Alors que mes premières émissions n'enregistraient qu'entre 20 000 et 30 000 vues, elles atteignent aujourd'hui plus de 50 000 vues. En Janvier, un record a même été enregistré à 63 378.

🫶 Merci à vous

Merci d'être toujours aussi nombreux à me suivre sur tous les réseaux sociaux.

Merci pour vos message plein de bienveillance et d'amour que je reçois chaque jour sur Instagram, Twitter, Facebook, LinkedIn ou YouTube.

Merci pour votre soutien !

Le meme à faire tourner

🌍 Un monde d’actions à votre portée

par Pierre L. LOUP

💼 Pourquoi et comment diversifier son portefeuille d’actions à l’international ?

Pourquoi ?

Prédire les zones géographiques qui afficheront la plus forte croissance économique demeure une tâche difficile voire impossible. Dès lors, pour profiter de la création de richesse des entreprises, la meilleure stratégie réside dans la constitution d'un portefeuille diversifié, composé d'actions de qualité du monde entier.

Des actions américaines bien-sûr car c’est le plus grand marché et que les Etats-Unis sont un des rares pays occidentaux indépendant énergétiquement. Des actions européennes et japonaises en ce moment car on y trouve des niveaux de valorisation raisonnables. Et des actions des pays émergents (Asie et Amérique du Sud) pour leur potentiel de croissance.

Comment ?

Concernant la taille des entreprises, j’ai une nette préférence pour les petites et moyennes capitalisations car elles sont plus souvent sous-valorisées et offrent une marge de sécurité accrue pour les investisseurs.

Le principal risque associé à une stratégie de diversification en dehors de la France (et surtout de la zone euro) réside dans la fluctuation des taux de change. Pour limiter ce risque, on peut agir de 2 façons : premièrement en ayant une bonne diversification entre pays, et deuxièmement en choisissant des sociétés qui ont une part élevée de leur chiffre d’affaires à l’international.

🇪🇸 Clínica Baviera

En Europe dont les perspectives de croissance sont en ce moment limitées, j’apprécie en particulier les secteurs défensifs comme celui de la santé. La population européenne vieillissante mais dotée d’un bon pouvoir d’achat crée une demande forte et durable.

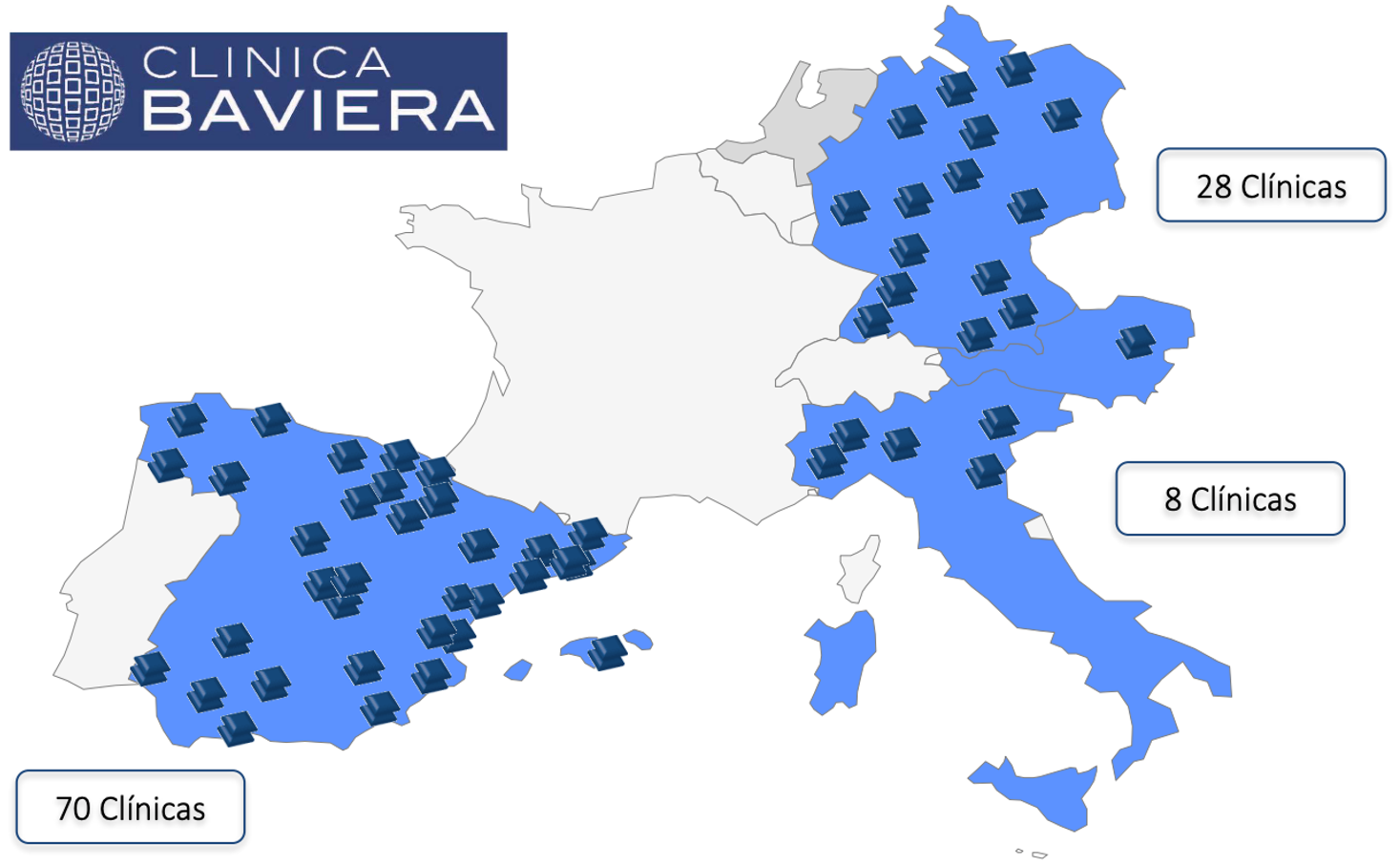

Clínica Baviera est un réseau de cliniques spécialisées en ophtalmologie avec plus de 100 centres répartis entre l’Espagne, l’Allemagne, l’Italie et l’Autriche.

Avec plus d’un million de traitement réalisés en chirurgie réfractive et chirurgie de la cataracte, Clínica Baviera est devenu le centre privé qui réalise le plus grand nombre de chirurgies laser et intraoculaires en Europe.

Créée en 1994 à Valence en Espagne, elle est toujours dirigée par un des fondateurs, Eduardo Baviera, mais a comme actionnaire principal depuis 2017 Aier Eye, un autre groupe spécialisé en ophtalmologie ayant la même activité en Chine. Depuis l’arrivée de ce nouvel actionnaire, les revenus ont plus que doublé pour atteindre 198 M€ en 2022, avec en parallèle une nette amélioration de la marge d’exploitation qui atteint aujourd’hui 22%.

En 2023 les chiffres des 9 premiers mois ont confirmé que la croissance continue à un rythme soutenu (revenus en hausse de 13% par rapport à l’année précédente). Côté valorisation, le PER atteint 12x, pour une capitalisation de 390 M€ et un VE/CFO (valeur d’entreprise / flux d’exploitation) de seulement 7,3x, des ratios encore très raisonnables pour une société de cette qualité.

Je pense que cette analyse de Pierre L. LOUP va la conforter dans l'idée de continuer d'investir dessus...

🇪🇸 Clínica Baviera est donc logiquement disponible chez Trade Republic avec le code ISIN ES0119037010.

Les liens vers Trade Republic sont des collaborations commerciales.

🇯🇵 Matsumoto Yushi-Seiyaku

Le marché des actions small et mid-cap japonaises regorge de sociétés peu endettées et bien capitalisées. Elles ont récemment attiré l’attention de Warren Buffett et aussi de beaucoup d’autres investisseurs « value » qui y voient une belle opportunité, d’autant plus que le yen est en ce moment très bas par rapport au dollar ou à l’euro, y compris si on mesure en parité de pouvoir d’achat.

On trouve au Japon des sociétés très anciennes, ultraspécialisées sur des secteurs de niche. Par exemple, je suis devenu actionnaire l’année dernière de Matsumoto Yushi-Seiyaku (MYS), une société fondée en 1939 et spécialisée dans la fabrication de produits chimiques appelés tensioactifs.

Ces agents tensioactif (qui techniquement modifient la tension superficielle entre 2 surfaces) sont particulièrement utilisés dans l’industrie du textile et génèrent pour MYS un chiffre d’affaires très récurrent, réalisé à plus de 65% à l’international ce qui limite (indirectement) le risque de change pour cet investissement.

Mais le plus surprenant avec MYS, c’est sa valorisation. Grâce à une trésorerie nette très élevée, la capitalisation boursière (55 Mds¥) est à peine supérieure à l’actif net liquide (51 Mds¥), c’est-à-dire l’actif circulant moins toutes les dettes. Une situation extrêmement rare pour une société rentable en croissance.

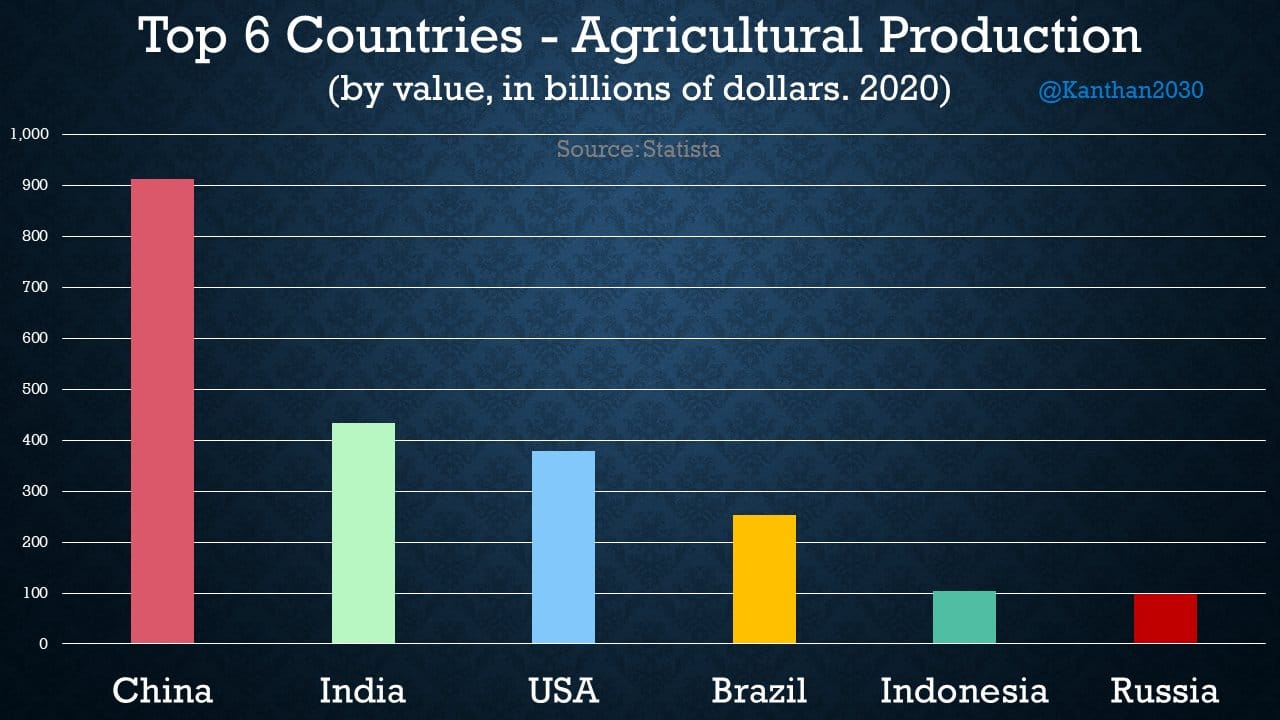

🇧🇷 BrasilAgro

Le Brésil est un des plus grands acteurs agricoles mondiaux, occupant notamment la première place en termes de production de soja et la troisième place pour le maïs.

Fondée en 2005 par l’homme d’affaires argentin Eduardo Elsztain, BrasilAgro a développé un portefeuille d’exploitation de plus de 200 000 hectares qui produisent soja, maïs, haricots, coton et canne à sucre.

Le modèle économique consiste à d’abord acheter des terres à fort potentiel, ensuite à améliorer la productivité avec des techniques modernes, et enfin à les vendre avec une plus-value.

Ce système fonctionne très bien depuis plusieurs années avec un rendement sur capitaux propres (moyenne sur 10 ans) supérieur à 16%, ce qui a permis à la société de verser un généreux dividende de plus de 10% ces dernières années.

Personnellement, je pense que les raisons du succès de BrasilAgro sont les suivantes :

- Une diversification des cultures et des zones de plantation. D’une part cela facilite la gestion des ressources humaines puisque les récoltes sont réparties sur toute l’année. Et d’autre part ce choix minimise le risque climatique.

- Des produits récoltés qui peuvent être stockés. Compte tenu de la volatilité du prix des matières premières agricoles, cette caractéristique donne la possibilité d’attendre le moment opportun pour obtenir le meilleur prix de vente.

- Enfin une obsession du management pour optimiser les coûts de production et notamment ceux lié aux engrais et aux semences dont les prix sont très volatils.

🇧🇲 DHT Holdings

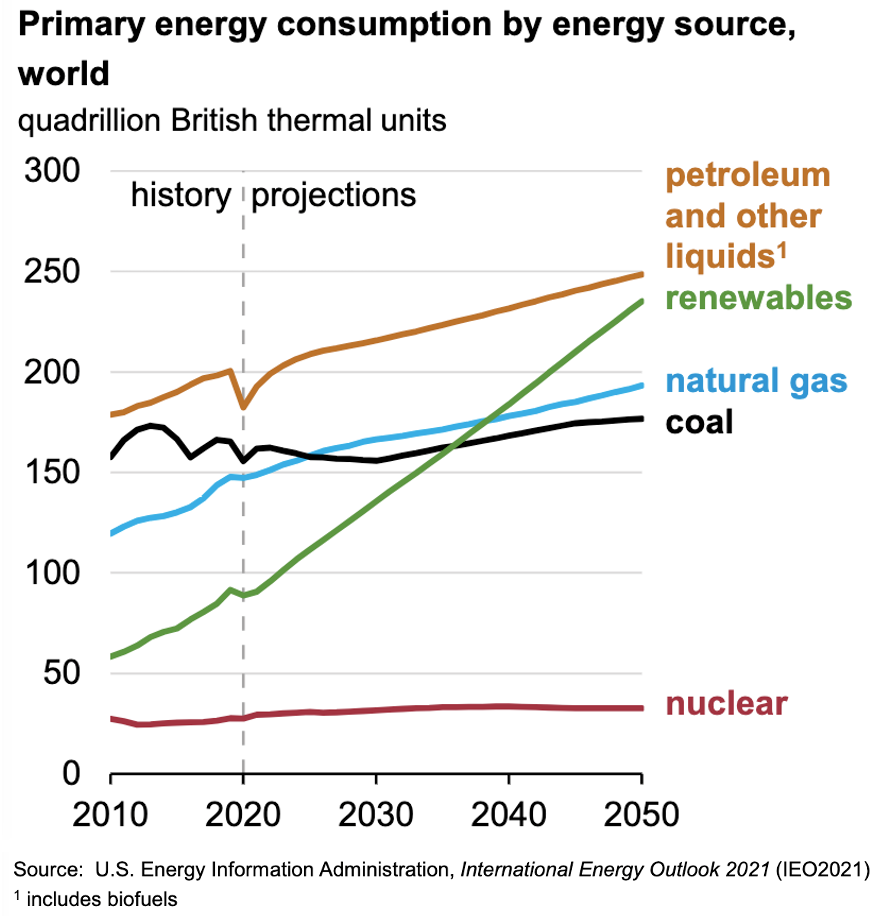

Le pétrole représente encore 35% de l’énergie primaire que nous consommons, et son transport des zones de production vers les usines de raffinage se fait la plupart du temps avec des pétroliers, appelés tankers ou supertankers pour les plus grands.

Le service de transport du pétrole brut est proposé par des sociétés qui sont propriétaires de tankers et qui louent leurs bateaux pour réaliser des trajets dans le monde entier. En résumé leur métier consiste à investir pour acheter des bateaux, et à ensuite rentabiliser cet investissement pendant la durée de vie des tankers qui est de 20 à 25 ans au maximum.

C’est le métier de DHT Holdings, société basée aux Bermudes, qui possède une flotte de 24 VLCC (Very Large Crude Carrier), les plus grands tankers du marché.

Globalement la rentabilité de ce secteur est liée à 2 facteurs : le volume de consommation mondiale de pétrole (la demande), et la quantité de tankers disponibles pour le transporter (l’offre).

Aujourd’hui nous sommes dans une situation particulièrement favorable. D’une part la consommation de pétrole, tirée par la croissance des pays émergents, continue d’augmenter progressivement. Et d’autre part le niveau des carnets de commande des pétroliers, et en particulier des VLCCs, sont à leur plus bas historique.

Comme il n’est pas économiquement possible d’utiliser ces bateaux plus de 25 ans, nous risquons d’observer dans les prochaines années une très forte hausse du prix du fret à cause d’un manque de supertankers. Une hausse dont les propriétaires de bateau comme DHT devraient grandement bénéficier.

Conclusion

Depuis que les courtiers en ligne existent, vous pouvez très facilement, à partir de chez vous, diversifier géographiquement votre épargne. Que ce soit via un PEA, un compte-titres ou un contrat d’assurance-vie, le monde entier est à votre portée.

Je comprends bien sûr l’appréhension que l’on peut avoir d’investir loin de ces bases. Mais gardez bien en tête que, ce faisant, vous diversifiez votre risque et multipliez les opportunités.

🔍 La désinflation devrait continuer aux États-Unis

par Valentin Aufrand

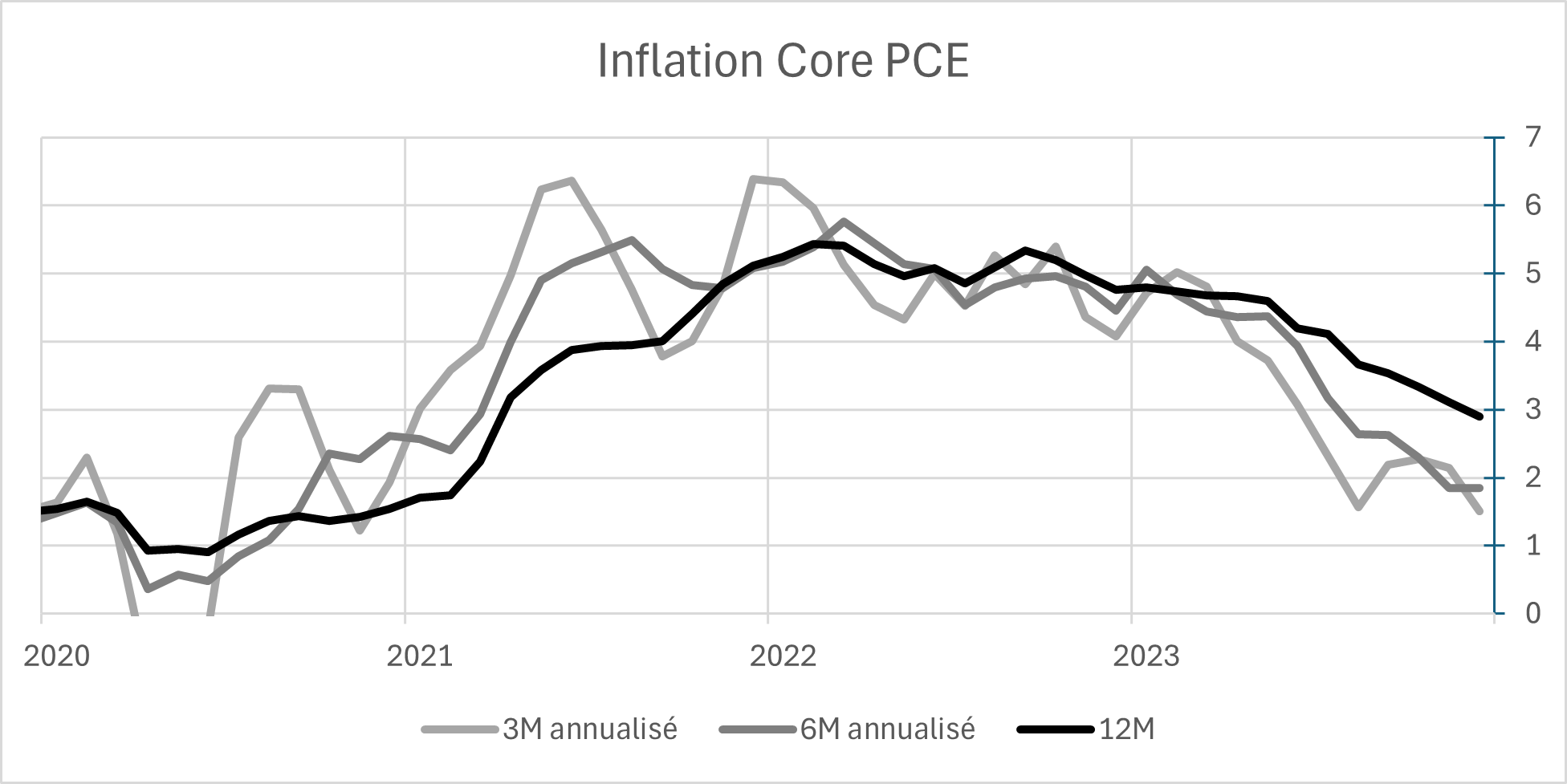

Après des chiffres sur l’inflation IPC (indice des prix à la consommation) et IPP (indice des prix à la production) légèrement supérieurs aux attentes aux Etats-Unis, les chiffres sur l’inflation PCE (indice de la consommation personnelle) des Etats-Unis publiés en fin de semaine attireront l’attention des investisseurs.

Sur une base mensuelle, l’indice PCE core, la mesure d’inflation privilégiée de la Fed, est attendue en hausse de 0,4% en janvier, contre 0,2% en décembre. Cette augmentation devrait faire rebondir l’inflation des trois et six derniers mois (en rythme annualisé) et pourrait donc inquiéter les investisseurs d’une potentielle seconde vague d’inflation.

Le semblant de réaccélération de l’inflation a de fortes chances d’être dû à la saisonnalité. En effet, les indices de prix avaient tendance à progresser plus rapidement en janvier et février au cours des deux dernières années

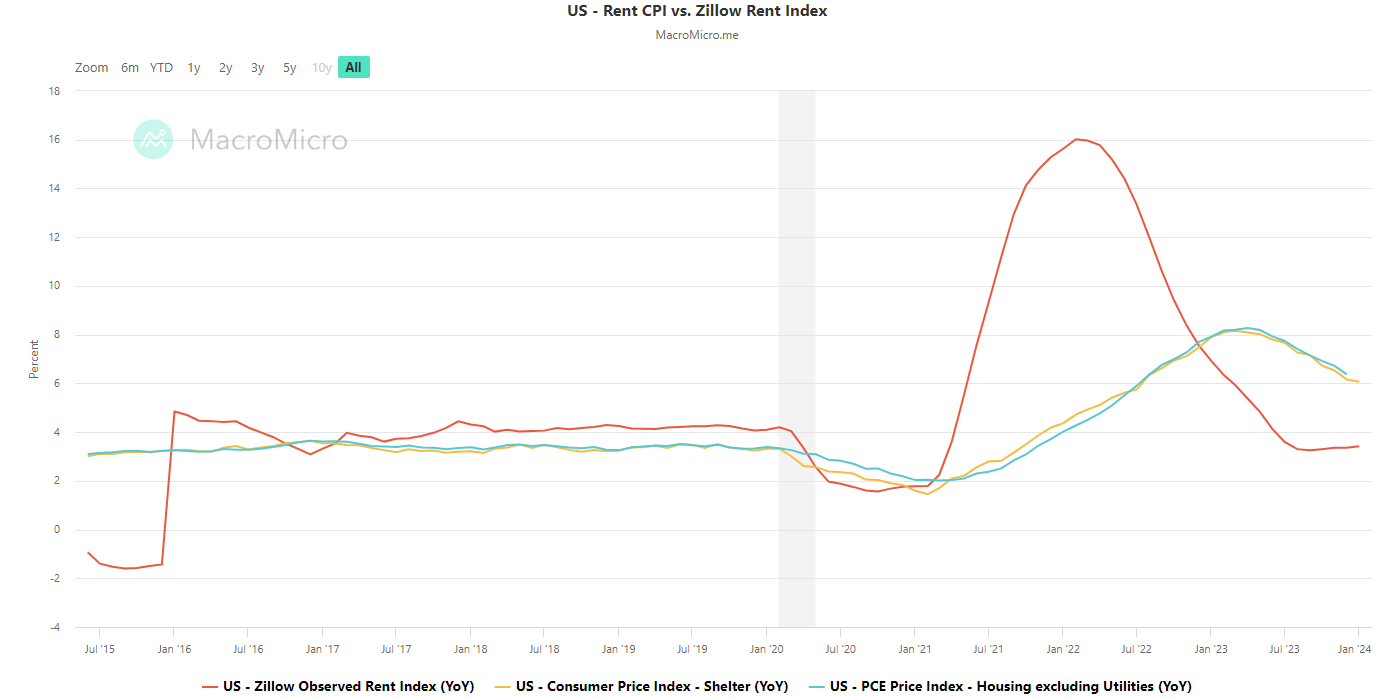

Sur une base annuelle, l’inflation PCE core devrait continuer à ralentir pour passer de 2,9% à 2,8% en janvier. La désinflation devrait continuer cette année et se rapproche de l’objectif de 2% de la Fed compte tenu de la normalisation de la croissance des prix des loyers selon plusieurs indicateurs avancés.

📺 Point de marché

⏱️ Marc Dagher invité dans "Top Chrono"

🚀 Nasdaq, Nvidia, Bitcoin, on fire 🔥

🚨 Valeurs américaines et trendfollowing

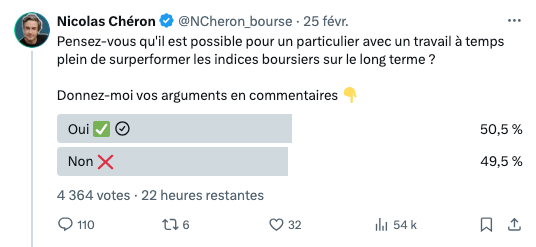

📊 Le sondage de la semaine : Un particulier avec un travail à temps plein peut-il surperformer les indices boursiers sur le long terme ?

Chaque semaine, sur mon compte Twitter, je te propose de participer à des sondages.

Voici les résultats de celui de la semaine dernière.

N'hésite pas à participer au sondage de la semaine prochaine et à le partager autour de toi pour avoir l'échantillon le plus large possible.

Ce sujet de sondage fait débat sur tous les réseaux ! Que ce soit sur Twitter ou LinkedIn, les résultats sont très très proches.

Pour 95 % des particuliers, je pense qu'investir sur ETF est la solution la plus adaptée car la majorité d'entre eux n'a ni l'envie, ni le temps d'y consacrer plusieurs heures par semaine (comme c'est le cas de Jacqueline DCA).

Par contre, pour les derniers 5% qui sont motivés et passionnés par la bourse, il est clairement possible de battre les indices boursiers sur le long terme. Pour cela, il faut mettre en place une stratégie efficace et l'appliquer avec rigueur et constance au fil des années.

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 31 321 investisseurs en cliquant sur le lien juste ici.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites progresser en stock picking et accéder aux retours de réunions d'analystes ?

⏩ Abonne toi au club MasterBourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.