Attention à l'atterrissage

Mind the gap...

Lettre n°8 — Mercredi 22 Février

Dans l'œil du cyclone

Ami(e) lecteur, je t'envoie cet email depuis l'île de la Réunion.

Le vent du cyclone Freddy m'a soufflé quelques idées pour l'année à venir : cela se passera entre "soft" et "hard" landing*.

Petit ou grand, il y en aura bien un.

Focus sur le sujet. J'ai demandé à Valentin Aufrand ce qu'il en pensait. Il nous fait part d'un morceau de sa dernière newsletter. Merci à lui.

Tu as pu aussi assister au retour de mon émission ! Retrouve là juste en-dessous. Un 1er jet pour tester mes outils, à vos côtés.

📺 Ma 1ère émission de 2023

🎙️ Soft ou Hard Landing ?

1. Les marges en disent long

2. Le chômage en ligne de mire

💡 Annonce partenaire

Rappel : ajoute-moi à tes contacts pour ne louper aucun mail.

Le meme à faire tourner

📺 Ma 1ère émission de 2023

Point de marché en direct - 21 Février

✅ C'est la fête sur les marchés

✅ Du Hard landing au no landing

✅ Bémols et ombres au tableau

✅ Trendfollowing à gogo

Merci pour vos encouragements !

Retrouve-moi en direct un mardi sur 2, sur YouTube & Twitch. Donc rendez vous mardi 8 Février, à 11H tapante !

🎙️ Soft ou Hard Landing ?

Les marges en disent long

Toutes ces discussions sur le début de la prochaine récession sont sympathiques, mais ce n'est pas le plus important à mes yeux. La chose la plus importante me semble être le fait que les indicateurs économiques avancés continuent de se détériorer.

Chaque cycle économique est différent, mais la façon dont le cycle économique "fonctionne" ne l'est pas. À l'heure actuelle, l'emploi est le point fort de l'économie américaine, mais le fait que les indicateurs économiques avancés continuent de se détériorer me pousse à rester prudent sur les marchés et à anticiper une poursuite de la correction (au mieux une consolidation au-dessus des plus bas d'octobre) dans les mois à venir.

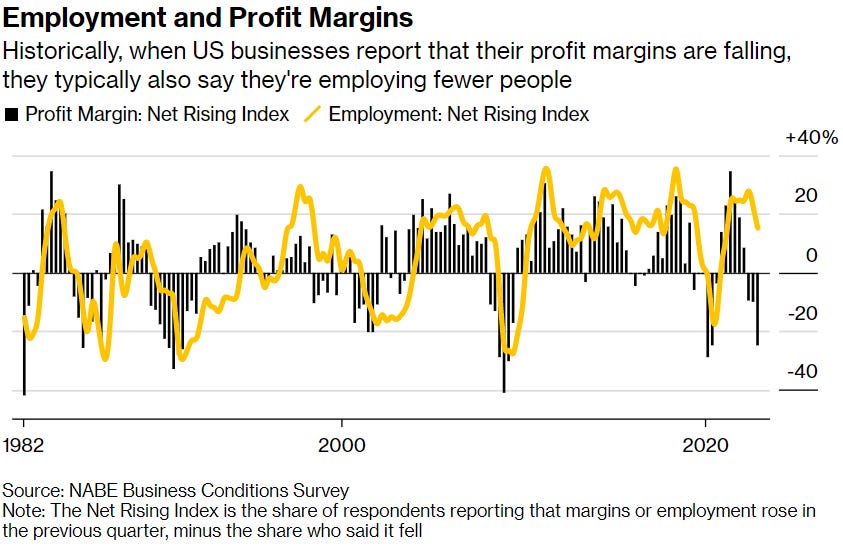

Pour les personnes qui s'interrogent sur les causes des pertes d'emploi, il faut d'abord regarder du côté des bénéfices des entreprises. Si les marges continuent à être comprimées (ce qui me semble très probable en raison du ralentissement de la croissance et de la hausse des coûts d'emprunt), les petites entreprises devront réduire leurs coûts, non pas parce qu'elles le veulent, mais parce qu'elles le doivent, en particulier celles qui sont les plus endettées. Et la main-d'œuvre est le coût le plus important d’une entreprise.

Le chômage en ligne de mire

L'emploi sera la clé pour déterminer si nous avons un soft ou hard-landing, mais étant donné la hausse significative du coût du crédit à travers le monde, le second scénario me semble plus susceptible de se produire au cours des prochains trimestres (quand exactement ? Je ne sais pas).

Une donnée que je surveille particulièrement est celle des inscriptions à l'allocation chômage publiées chaque jeudi. La situation sur les marchés deviendra à mon avis épicée lorsque nous aurons un bond des inscriptions hebdomadaires au-dessus du pic de juillet 2022, à environ 261k.

Il convient de noter qu'une récession est difficilement perceptible pour les opérateurs de marché, les médias, les agents économiques et les officiels tant qu'il n'y a pas de pertes d'emploi. Le début d'une récession n'est pas flagrant.

En 2008 et en 2001, de nombreux articles et déclarations officielles indiquaient que l'économie américaine n'était pas encore en récession. Il est donc possible que l'économie américaine entre rapidement en récession, mais que nous subissions des pertes d'emploi bien plus tard.

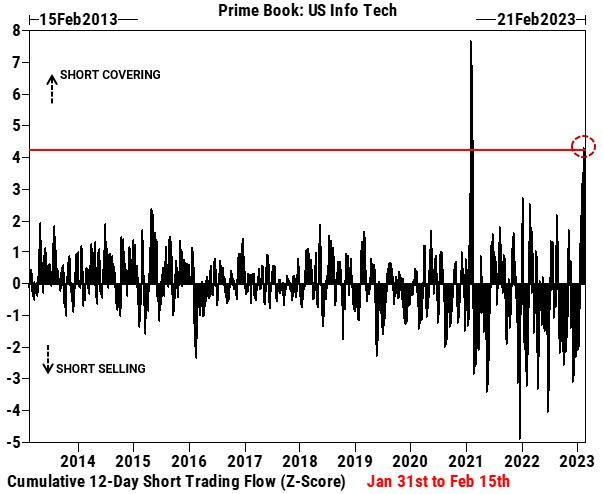

En conclusion, le début d'un nouveau bull-market me semble peu probable. Le rebond du marché a commencé par des anticipations d'un pivot de la Fed, puis par un no-landing et un “short covering”*.

Les prévisions d'un pivot sont balayées par quelques bonnes surprises économiques depuis le début du mois, mais les indicateurs économiques avancés continuent de pointer dans le rouge donc un hard-landing semble toujours le scénario le plus probable dans les mois à venir. Le marché boursier devrait rester volatil et de nouveaux plus bas sont à prévoir lorsque le marché de l'emploi commencera à se détériorer.

*Le short covering des valeurs technologiques américaines du 31 janvier au 15 février est la deuxième plus importante en termes d'ampleur sur une période de 12 jours au cours de la dernière décennie après celui connu début 2021 (sommet de toutes les valeurs spéculatives dont le fond ARKK).

💡 Annonce partenaire

Je suis désormais analyste indépendant, à mon compte, avec du contenu gratuit sponsorisé par mes partenaires.

Pour vous, pour moi, je ne choisis que le meilleur.

Il n'est pas question de s'associer avec les plus offrants, mais seulement ceux qui m'accompagnent depuis des années.

C'est tout naturellement que j'annonce mon 1er partenaire : ProRealTime.

Qu'est-ce que c'est ?

Logiciel d’analyse graphique, avec une large gamme de marchés regroupés dans la même plateforme. Des graphiques optimisables à souhait, des outils d'analyse exclusifs et des données fiables de marché reçues directement des bourses font de ProRealTime l'outil d'aide à la décision idéal.

Pourquoi lui, et pas un autre ?

✓ N°1 pour les graphiques.

✓ Un flux Push en temps réel très réactif.

✓ Des historiques étendus (y compris en intraday).

Je reviendrai sur cet outil pour t'apprendre ses ficelles.

Quel courtier choisir ? Quel outil utilises-tu au quotidien ?

Retrouve tous mes partenaires, et pourquoi je les ai choisis.

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 23 575 investisseurs en cliquant sur le bouton ci-dessous :

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.