🏆 Les tops des ETF !

Ou le moyen d'investir sur la planète entière.

Lettre n°40 — Mercredi 3 Janvier

Cher Lecteur, Chère Lectrice,

Quelle fin d'année sur les marchés, toutes les classes d'actifs en ont profité, j'espère que ton portefeuille également.

"Bonne Année 2024" dans ton trading, ta vie professionnelle, personnelle et surtout la santé, c'est le plus important.

Pour démarrer du bon pied, aider ceux qui ont pour résolution de commencer à investir en bourse, et répondre à vos nombreuses questions, voici un point complet sur les ETF, suivi d'une analyse des derniers chiffres macroéconomiques des 4 plus grandes principales puissances économiques et d'une interview sur le secteur de l'énergie !

🏆 Les meilleurs ETF pour investir

🎯 L'outil idéal pour investir en ETF

🔍 PMI : Les perspectives continuent de s’assombrir

📺 Interview sur le secteur de l'énergie

📊 Sondage : Quelle sera la performance du CAC 40 en 2024 ?

Rappel : ajoute-moi à tes contacts pour ne louper aucun mail.

✅ Plus de... 30 000 investisseurs abonnés

Vous m'avez offert un magnifique cadeau de début d'année en dépassant cette barre symbolique. Merci pour votre confiance 🙏

Le meme à faire tourner

🏆 Les meilleurs ETF pour investir

par Le Prince des ETF

Alors que j'étais en plein dans mes achats de cadeaux pour Noël, Nicolas m'a envoyé un message pour me demander de lui écrire un article sur les meilleurs ETF. Chose demandée, chose faite, me voilà en train de vous rédiger un article sur le "TOP ETF".

🤔 Un ETF ? Kesako ?

Un ETF (Exchange Traded Funds) est un fonds négocié en bourse qui cherche à répliquer le plus fidèlement possible les variations d'un indice boursier (par exemple le CAC 40, le Dow Jones ou le S&P 500). En d'autres termes, c'est un panier d'actions qui permet d'investir sur une zone géographique ou un secteur d'activité spécifique.

Les ETF sont gérés et émis par des sociétés de gestion telles que Amundi, BlackRock (ETF iShares), Vanguard, Invesco, etc...

Les ETF connaissent un impressionnant succès aux Etats-Unis mais aussi en Angleterre ou en Allemagne, en témoigne l'évolution des encours sous gestion. Cependant, en France, leur démocratisation et leur adoption est en retard. En 2022, seulement 250 000 investisseurs français ont acheté des ETF, soit moins de 0,4 % des français...

Pour une mise en bouche en douceur, j'ai décidé de commencer par les 3 ETF avec les plus gros encours d'Europe. Ce sont des indices très connus, très larges et qui attirent de nombreux investisseurs.

🔵 Les 3 plus gros ETF

🥇 iShares Core S&P 500 UCITS ETF (Acc) - IE00B5BMR087

C'est l'ETF disponible aux Européens avec le plus gros encours sous gestion. Ce n'est pas une surprise de voir un ETF S&P500 en première position de ce classement car c'est sûrement l'indice boursier le plus connu du monde. Si cet ETF ne vous plaît pas, vous pouvez vous tourner vers celui de Vanguard : Vanguard S&P 500 UCITS ETF - IE00B3XXRP09.

🥈 iShares Core MSCI World UCITS ETF USD (Acc) - IE00B4L5Y983

En 2ème place, un ETF permettant d'investir sur un indice plus large que le S&P 500: le MSCI World. Il est composé à plus de 70% d'actions américaines mais permet de s'exposer à tous les pays développés : Japon, France, Canada, Allemagne, Royaume-Uni, Australie...

🥉 iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc) - IE00BKM4GZ66

Au pied du podium, un ETF qui contrairement aux 2 premiers, permet d'investir non pas sur les pays développés mais les pays émergents. En plus, il inclu des sociétés de petite et moyenne capitalisation. Il est principalement exposé au marché asiatique avec des sociétés chinoises, indiennes, taïwanaises, coréennes mais aussi du Brésil, de l'Arabie Saoudite ou de l'Afrique du Sud.

Puisqu'il en faut pour tous les goûts (et que je sais que nombreux d'entre vous investissent sur PEA pour profiter de la fiscalité avantageuse), je vous ai préparé une sélection de 3 ETF spécifiquement éligibles à cette enveloppe fiscale (oui, le choix d'ETF y est réduit par rapport à un Compte Titres). Je commence par 2 ETF larges et connus avant de finir avec l'ETF pour les chauvins.

🔴 Les 3 ETF les plus intéressants sur PEA

🥇 Amundi MSCI World UCITS ETF EUR (C) - LU1681043599

C'est l'ETF le plus large qu'il existe sur PEA. Il permet de s'exposer aux pays développés en répliquant l'indice MSCI World. Malheureusement, le prix d'une part de cet ETF est de plus de 400€ (assez élevé). Pour ceux qui ne peuvent pas se le permettre, il existe un autre ETF MSCI World éligible au PEA : iShares MSCI World Swap PEA UCITS ETF - IE0002XZSHO1.

🥈 BNP Paribas Easy S&P 500 UCITS ETF EUR - FR0011550185

C'est l'ETF S&P500 le plus qualitatif et le plus large disponible sur PEA. C'est également mon ETF préféré pour investir aux Etats-Unis dans un PEA. Lyxor propose une alternative via l'ETF : FR0011871128. Il existe aussi une version ESG chez Amundi : FR0013412285.

🥉 Amundi CAC 40 UCITS ETF Dist - FR0007052782

Cocorico 🐓 avec un ETF franco-français. Il permet d'investir sur l'indice le plus célèbre en France : le CAC 40. Il est composé de sociétés que vous connaissez tous : TotalEnergies, LVMH, L'Oréal, Sanofi, BNP, AirLiquide... Cet ETF verse un dividende car il est distribuant. Il faudra se tourner vers sa version capitalisante pour que les dividendes soient automatiquement réinvestis : FR0013380607

Malheureusement, aujourd'hui, il n'est pas possible d'automatiser l'investissement en ETF sur PEA. On ne peut pas non plus acheter des fractions d'ETF. Il faudra acheter des parts entières.

Et comment évoquer les ETF sans parler de la star du DCA sur ETF, celle qu'on ne présente plus... je parle bien sûr de Jacqueline DCA. Je ne suis pas surpris de voir qu'elle investit sur les métaux, sachant qu'elle vit avec Monsieur Chéron, grand fan du métal jaune.

🟣 Les 3 ETF de la célèbre Jacqueline DCA

💰 300€ / mois ⏩️ iShares Core MSCI World UCITS ETF USD (Acc) - IE00B4L5Y983

Vous connaissez déjà cet ETF, c'est l'ETF avec le 2ème plus gros encours disponible en Europe. Jacqueline DCA a décidé de mettre en place un plan d'investissement programmé pour que l'investissement soit 100% passif et automatique (c'est le DCA que Nicolas partage tous les débuts de mois sur ses réseaux sociaux). Cet ETF lui permet de s'exposer aux pays développés en toute simplicité.

💰 200€ / mois ⏩️ iShares Physical Gold ETC - IE00B4ND3602

Il se pourrait que Jacqueline DCA ait été quelques peu influencée par la passion de Nicolas lors de sa décision d'investir sur l'Or. Pour seulement 0,12% de frais, cet ETF lui permet d'investir en toute simplicité sur l'Or.

💰 50€ / mois ⏩️ iShares Physical Silver ETC - IE00B4NCWG09

Et comment passer à côté de l'Argent quand on est fan de métaux ? Cet ETC permet d'investir sur l'Argent pour seulement 0,20% de frais par an.

- 0€ de frais en investissement programmé (appelé DCA),

- 1 100 ETF, des cryptos et même plus de 9 000 actions éligibles au DCA,

Pour suivre les pas de Jacqueline DCA et mettre en place des investissement programmés sans aucuns frais, ouvre un compte Trade Republic en cliquant sur ce lien : Ouvrir un Compte

Collaboration commerciale

Bon, pour ceux qui restent encore sur leur faim et pour qui ces ETF ne suffisent pas, je vous ai préparé 3 ETF Bonus :

- Celui pour les feignants (le plus large possible)

- Celui pour les écolos (qui ne veulent pas investir dans les secteurs polluants)

- Celui pour les sportifs (et qui veulent miser sur la tech américaine)

🟢 Les 3 ETF Bonus

😴 L'ETF pour les feignants : iShares MSCI ACWI UCITS ETF (Acc) - IE00B6R52259

Vous ne voulez vraiment pas vous prendre la tête et investir sur un seul ETF ? Voici un ETF qui permet de vous exposer à plus de 47 pays développés et émergents couvrant 2 948 sociétés et 85% de la capitalisation boursière mondiale. En un seul achat, vous vous exposez au monde entier (ou presque). Impressionnant n'est-ce pas ?

🌱 L'ETF pour les écolos : Amundi Index MSCI World SRI PAB UCITS ETF DR (C) - IE000Y77LGG9

Vous souhaitez investir en bourse en évitant les sociétés qui peuvent abimer la planète ? Cet ETF est fait pour vous. Il permet de s'exposer aux sociétés des pays développés tout en respectant l'accord de Paris sur le climat. Il y a donc un filtre sur les sociétés les plus polluantes.

🚀 L'ETF pour les sportifs : iShares Nasdaq 100 UCITS ETF (Acc) - IE00B53SZB19

Pour ceux qui veulent un peu dynamiser leur portefeuille avec un ETF plus sportif, je vous propose un ETF qui permet de s'exposer au Nasdaq-100. Il est principalement composé de sociétés de la tech américaine telles qu'Apple, Amazon, Nvidia, Microsoft, Tesla... Ces dernières années, la performance a été au rendez-vous mais la volatilité aussi. Alors accrochez bien vos ceintures si vous montez à bord...

Je pensais finir mon article ici, mais comme je suis de bonne humeur avec ce magnifique rallye de fin d'année, j'ai décidé de vous présenter 3 ETF pour investir dans les pays émergents. Ce sont des ETF plus spéculatifs pour investir dans des pays plus exotiques que ce que l'on a l'habitude de voir. Il faut donc rester un peu plus prudent. J'aurai pu vous en présenter plus, mais il faut bien faire des choix... Voici donc les 3 ETF Bonus pour investir dans les pays émergents.

🟡 Les 3 ETF Bonus de pays émergents

🇹🇷 L'ETF pour investir en Turquie : Lyxor MSCI Turkey UCITS ETF - Acc - LU1900067601

Cet ETF est composé de 18 sociétés turques principalement dans les secteurs de l'industrie, de la finance et des matériaux. La Turquie s'est retrouvée au centre des échanges entre les différents continents suite aux tensions géopolitiques dans la région. La Turquie est le pays de l'OCDE avec le plus fort taux de croissance du PIB attendu entre 2024 et 2025. C'est également l'un des pays les plus sous-valorisé des pays émergents.

⚠️ Vous vous exposez à une monnaie qui subit une très forte dévaluation à cause de l'inflation en Turquie (61% en octobre 2023 sur un an).

🇲🇽 L'ETF pour investir au Mexique : Xtrackers MSCI Mexico UCITS ETF 1C - LU0476289466

Cet ETF permet d'investir au Mexique, pays dont l'économie profite d'investissement de nombreuses sociétés américaines. Le Mexique est passé devant la Chine comme premier exportateur de produits vers les États-Unis. C'est également un pays avec un faible endettement, des politiques monétaires étonnement bien maîtrisées, une population jeune et le plus faible taux de prélèvements obligatoire de l'OCDE (16,9% contre 46,1% en France).

⚠️ Le Mexique reste un pays instable avec une présence importante de la mafia dans l'économie nationale. Les valorisations des sociétés mexicaines semblent plus élevées par rapport à la moyenne des pays émergents.

🇻🇳 L'ETF pour investir au Vietnam : Xtrackers FTSE Vietnam Swap UCITS ETF 1C - LU0322252924

Le Vietnam est avec le Mexique l'un des pays qui devrait le plus profiter de la baisse des investissements en Chine. Nvidia a par exemple récemment annoncé vouloir produire des semi-conducteurs au Vietnam. Cet ETF est principalement exposé au secteur de l'immobilier, de la finance et de la consommation courante.

⚠️ Le Vietnam subit encore d'importants problèmes de corruption et reste un pays communiste.

En Europe, la Pologne semble pouvoir tirer son épingle du jeu dans les années à venir.

Enfin, je n'ai pas abordé l'Inde qui est déjà largement couvert par les médias et qui est l'un des pays du monde les mieux valorisé sur les marchés financiers.

En conclusion, excepté quelques pays, les pays émergents sont sur des valorisations historiquement basses.

J'espère que vous avez apprécié mon article sur les ETF et que vous y avez trouvé votre bonheur. Malheureusement, dans ce format court, je me dois d'être concis et je ne peux pas aborder tous les sujets que je voudrais. Pour tous les couvrir, il faudrait que j'écrive un livre...

... un livre ? Tiens, ça tombe bien, je suis justement en train d'en écrire un sur les ETF. Si tu veux suivre l'aventure et être informé lors de sa publication, rendez-vous sur mon compte Twitter.

🎯 L'outil idéal pour investir en ETF

Bonne nouvelle : Tous les ETF présentés dans cet article sont disponibles chez un seul et même courtier.

En plus, ce courtier te permet d'investir en DCA sans aucuns frais de transaction, sur plus 1 100 ETF, des cryptos et même plus de 9 000 actions.

Une fois que tu as programmé sur quels ETF tu souhaites investir chaque mois, les achats se font 100% automatiquement.

DROM-COM disponibles : 🇬🇵 Guadeloupe, 🇬🇫 Guyane, 🇲🇶 Martinique, 🇾🇹 Mayotte, 🇸🇽 Saint-Martin, 🇷🇪 La Réunion.

💰 En plus le cash est rémunéré à 4% brut chez Trade Republic.

🎁 Reçois un cadeau de "Bonne Année" en ouvrant un compte via mon lien et avec le code kvzs9mxf

Collaboration commerciale

🔍 PMI : Les perspectives continuent de s’assombrir

par Valentin Aufrand

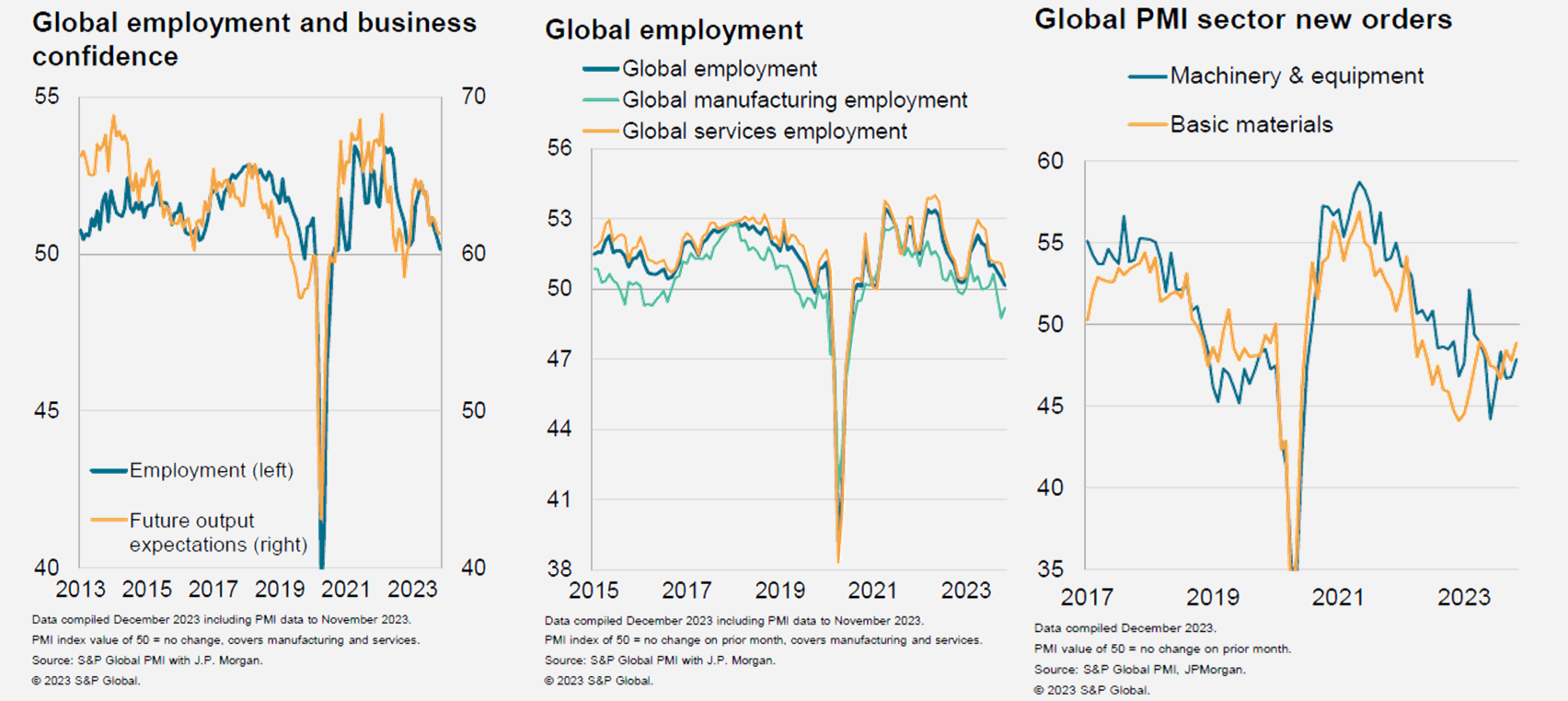

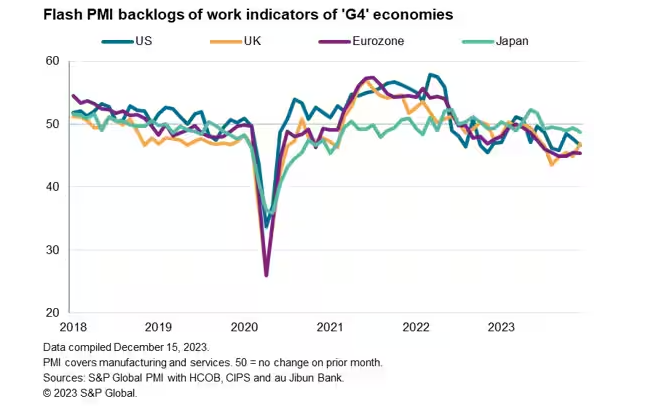

Les dernières enquêtes PMI ont montré un secteur privé qui a stagné à l’échelle mondiale, en particulier en zone euro où l’indice est tombé à 47,0%. Les enquêtes continuent d'indiquer que la croissance du secteur des services reste très faible dans les quatre plus grandes puissances économiques (US, Chine, Z€, Japon) tandis que l'industrie manufacturière reste fermement en déclin, avec une baisse de la production dans les quatre économies, en particulier dans la zone euro.

La poursuite de la baisse des carnets de commandes dans les deux secteurs est de mauvais augure pour les perspectives à court terme, mais laisse également entrevoir la possibilité d'un nouveau ralentissement de l'inflation. En plus de signaler un affaiblissement du pricing power des entreprises, les récentes détériorations des carnets de commandes suggèrent que les entreprises pourraient bientôt se mettre à réduire leurs effectifs.

Selon les enquêtes, l'emploi au Royaume-Uni aurait déjà commencé à diminuer depuis quatre mois et depuis deux mois en zone euro. La croissance de l'emploi aux États-Unis s’est légèrement accélérée en décembre selon l'indice PMI flash, mais elle a peu de chances de durer encore longtemps si les nouvelles commandes et les carnets de commandes continuent à se détériorer.

📺 Interview sur le secteur de l'énergie

Cédric Tempestini de la chaîne YouTube Umento m'a invité pour discuter :

🛢️ Des perspectives sur les cours du pétrole

⚡️ Des énergies renouvelables

🔍 Des actions dans le secteur de l'énergie et notamment TotalEnergies

Je t'invite à regarder l'interview complète disponible ici 👇

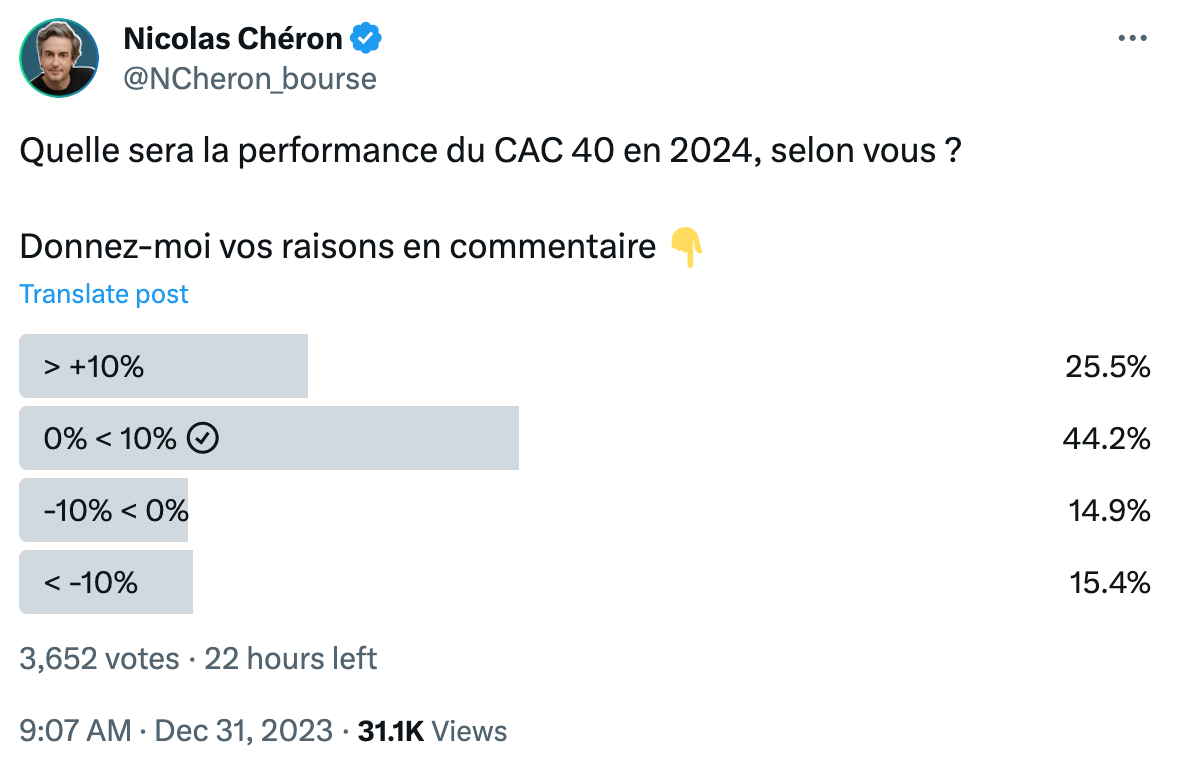

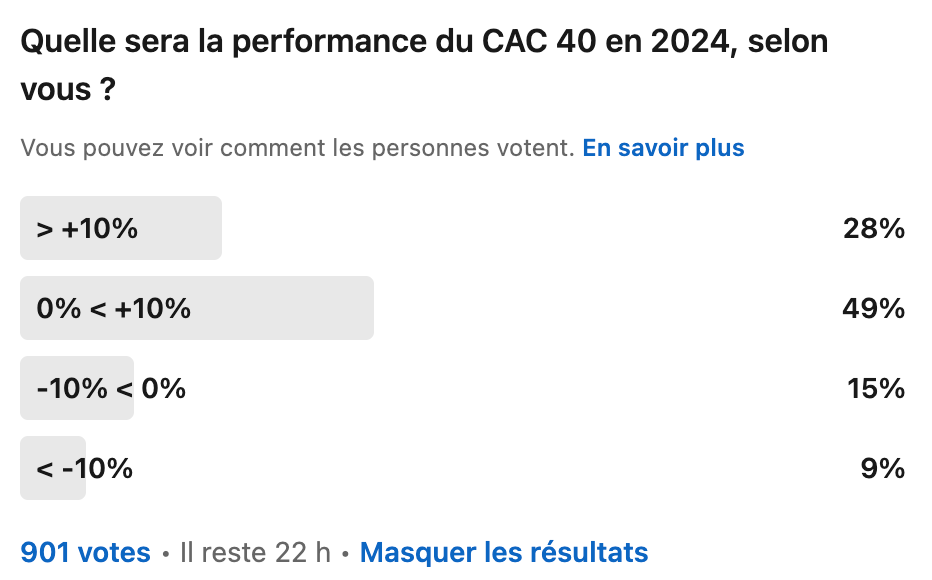

📊 Le sondage de la semaine : Quelle sera la performance du CAC 40 en 2024 ?

Chaque semaine, sur mon compte Twitter, je te propose de participer à des sondages.

Voici les résultats de celui de la semaine dernière.

N'hésite pas à participer au sondage de la semaine prochaine et à le partager autour de toi pour avoir l'échantillon le plus large possible.

Cette fois-ci, j'ai également proposé la même question sur mon compte LinkedIn.

Même si les résultats sont proches sur les deux réseaux sociaux, il est intéressant de noter que ma communauté LinkedIn est plus positive pour l'année 2024 que celle sur Twitter.

Seulement 24 % des abonnés LinkedIn entrevoient une année 2024 négative contre plus de 30 % sur Twitter. Rendez-vous dans 12 mois pour voir qui a raison.

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 30 005 investisseurs en cliquant sur le lien juste ici.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites progresser en stock picking et accéder aux retours de réunions d'analystes ?

⏩ Abonne toi au club MasterBourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.