🧹 Gare aux rétrocommissions...

... sur vos Assurances vie.

Lettre n°45 — Mercredi 13 Mars

Cher Lecteur, Chère Lectrice,

Je suis heureux de te retrouver pour une nouvelle édition de ma Newsletter pour parler de l'Assurance vie.

Les équipes d'Auguste Patrimoine t'ont préparé un bel article sur le danger des rétrocommissions et l'avantage de l'Assurance vie Luxembourgeoise.

Je vous présente ensuite mon avis concernant les changements sur l'ETF Lyxor PEA Monde car je sais que nombreux d'entre vous l'ont en PEA.

Place à l'article de Valentin sur le marché immobilier américain, mon émission et enfin le sondage de la semaine.

Je te laisse avec ce Rougail saucisse cuisiné dans une marmite au feu de bois. Quel régal 😋

💸 Comment votre banquier vous prélève des frais depuis des décennies sans que vous puissiez le voir ?

♻️ Changement sur l'ETF MSCI World sur PEA

🔍 Un nombre record de logements en construction aux États-Unis

📺 Point de marché - Épisode 25

📊 Le Bitcoin, la seule crypto à détenir en portefeuille ?

Rappel : ajoute-moi à tes contacts pour ne louper aucun mail.

🎯 +15 000 abonnés sur mon compte LinkedIn

Vous avez été très nombreux à me rejoindre sur LinkedIn depuis le début de l'année 2024. J'y publie moins que sur Twitter, la crème de la crème.

🙏 Merci pour votre confiance !

✅ Rejoins-moi sur LinkedIn si ce n'est pas encore fait.

Le meme à faire tourner

💸 Comment votre banquier vous prélève des frais depuis des décennies sans que vous puissiez le voir ?

Ou comment ces frais dégradent significativement votre performance.

Introduction

Selon le dernier rapport publié par France Assureur, la performance des contrats d'assurance-vie en France a atteint en moyenne 2.09% environ par an sur 5 ans entre 2017 et 2022. Une performance médiocre (vs +7% par an pour le CAC 40 sur la même période) ne permettant pas de compenser l'inflation et de valoriser efficacement votre patrimoine (même en tenant compte de la diversification apportée).

Selon nous l’un des éléments majeurs d'explication est le désalignement potentiel des intérêts qui peut exister entre les conseillers et leurs clients. Il y aurait de nombreux exemples à donner mais nous allons nous concentrer sur un pour être sûr que le lecteur comprenne nos propos : les rétrocommissions. Et surtout nous y apporterons une clé de contournement efficiente : l'assurance vie de droit luxembourgeois.

Les rétrocommissions c'est quoi ?

Chaque fonds (OPCVM, SICAV) qui vous est proposé dans votre contrat d’assurance vie français intègre des rétrocommissions (ou rétrocessions) pour le conseiller. Il s’agit d’une part des frais de gestion perçue par une société de gestion de portefeuille qui est reversée au conseiller financier pour promouvoir le produit en question.

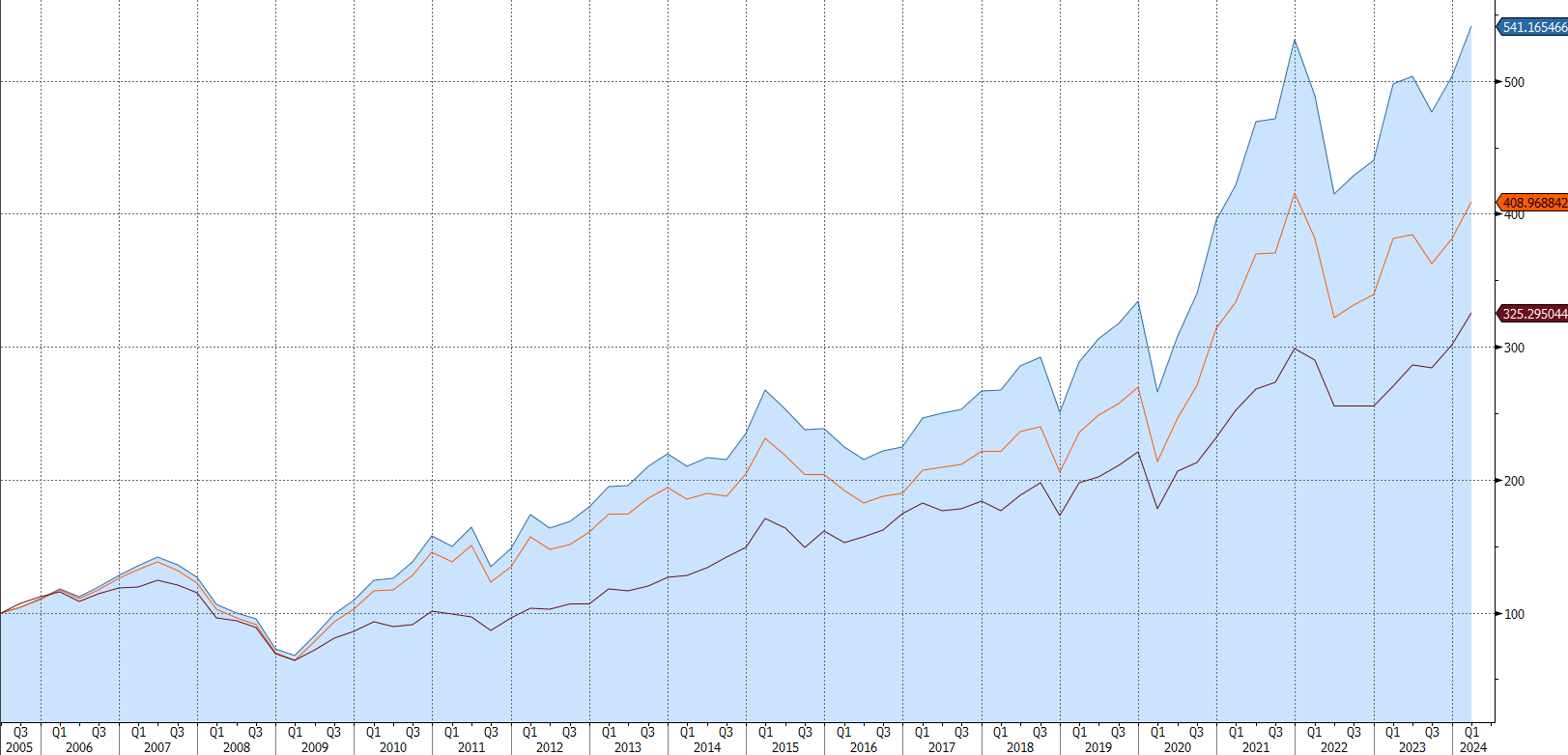

La part Institutionnelle (courbe bleue) - à laquelle notre maison donne accès - réalise une performance de +441% depuis son lancement et la part de Monsieur et Madame tout le monde (trait orange) seulement +308%. Résultat : une surperformance mécanique de 133 points qui vient notamment rémunérer votre conseiller bancaire. Notez qu'il s'agit bien du même fonds ! En guise de comparaison nous avons ajouté le MSCI World (en rouge) qui affiche +225% de performance depuis la même date en EUR. Toutes les performances sont nettes de frais.

Évidemment au moment de proposer une allocation dans la jungle de tous les fonds existants, le cœur des conseillers peut avoir tendance à basculer vers les supports les plus rémunérateurs… pour eux seuls. A noter qu’une part des frais de gestion est également reversée aux assureurs selon leur modèle, ce qui peut expliquer pour partie l’encouragement vif aux unités de comptes (UC) au sein de vos contrats.

Ainsi, l’inflation des OPCVM et SICAV à hauts frais a pu grever la performance moyenne des assurances vie françaises.

Les ETF : La "solution miracle" ?

S’il parait simple de s'affranchir de cette problématique via l’utilisation d’ETF, il faudra faire preuve de distinction puisque même si cela n’est pas courant, certains ETF sous-performent largement les meilleurs fonds de leur catégorie. Il appartient à votre conseiller d'être en mesure de faire une sélection à valeur ajoutée et non biaisée sur ce point.

Sur d'autres aspects, un ETF "fourre-tout" n'est pas forcément le bienvenu dès lors que certains indices ou marchés ne se prête pas à la gestion passive.

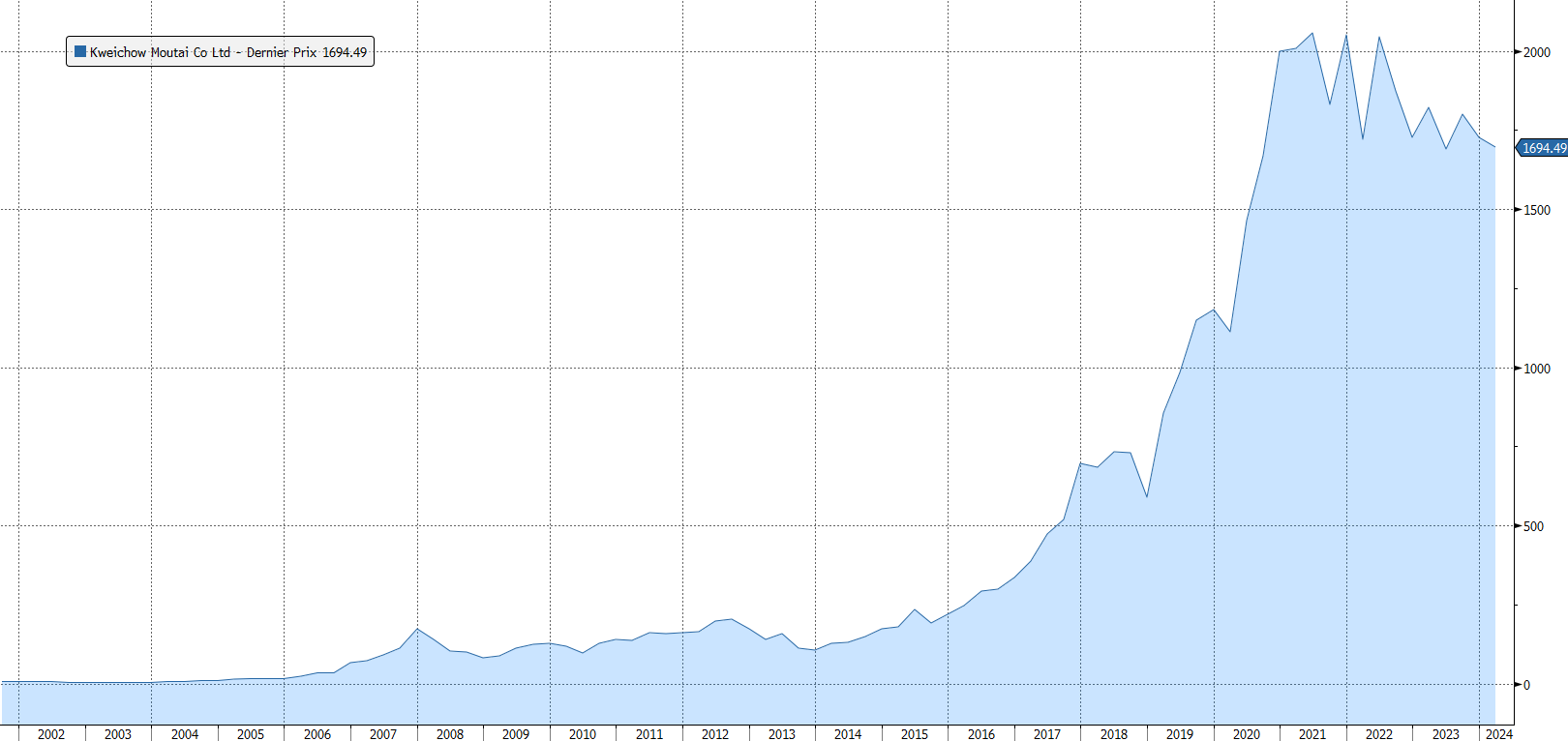

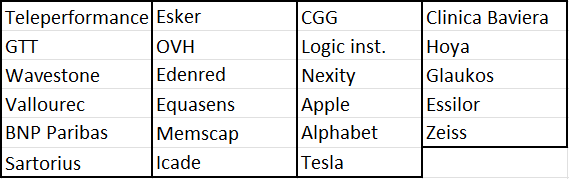

Ainsi, notre équipe leur préfèrent largement des OPCVM aptes à sélectionner leurs sociétés, s’exposant à des thématiques porteuses comme l'élévation du niveau de vie de la classe moyenne chinoise. Loin des sociétés peu recommandées, ce type de gestion active offre une exposition à des titres tel que Kweichow Moutai, l'équivalent de Pernod Ricard en Chine et dont la valeur fut multipliée par 211 en 20 ans.

Comment contourner efficacement le problème ?

L’assurance vie de droit luxembourgeois est une alternative efficace pour mécaniser plus de performance du fait de la transparence des frais et l’absence de rétrocommission sur les supports investis.

Mais l’assurance vie luxembourgeois a également d’autres atouts :

- Univers de gestion : là où l’immense majorité des contrats français restent enclavés dans des gestions majoritairement entre fonds en euro et unités de comptes types Sicav, SCPI, etc., les contrats luxembourgeois peuvent permettre un accès aux actions et obligations en direct (i.e. en titres), aux produits structurés sur mesure, hedge funds, etc. le tout avec des frais de mouvement dignes de comptes-titres.

- Fiscalité optimale : au Luxembourg la fiscalité est dite « transparente », c’est-à-dire que celle s’appliquant est celle de votre pays de résidence fiscale. Si vous êtes résident fiscal français la fiscalité sera donc celle d’une assurance vie française. A noter que cette solution s’avère donc également idéale pour les expatriés.

- Transférabilité : en France il est délicat de transférer des contrats à un autre conseiller. Encore plus pour des vieux contrats. Alors qu’au au Luxembourg, cette possibilité est facile. Cela aligne d’autant plus les intérêts, votre conseiller devra évidemment effectuer un travail de qualité pour ne pas perdre le conseil de vos contrats.

- Sécurité renforcée : en France dans le cas d’une faillite de l’assureur de votre contrat, l’Etat garantit seulement 70K EUR. Au Luxembourg le cadre de sécurité est approfondi, deux acteurs sont solidaires généralement (une banque et un assureur) et si jamais les deux font défaut de manière concomitante, le commissariat aux assurances, une institution luxembourgeoise, garantit sans limite vos avoirs.

- Blocage de votre épargne : corolaire au paragraphe précédent relatif à la sécurité renforcée, depuis la loi Sapin 2, en France, vos avoirs en assurance vie peuvent être bloqués jusqu’à 6 mois. Il s’agit l’a d’une arme pour éviter une « panique bancaire », c’est-à-dire des retraits massifs des épargnants au même moment. Naturellement, pendant ces périodes de crise les opportunités (à la vente ou à l’achat) sont usuellement nombreuses.

Le pendant de ces nombreux atouts est un ticket d’entrée élevé, comptez, selon les établissements assurantiels entre 250K EUR à 1M EUR pour avoir accès à ces contrats à forte valeur ajoutée. Attention, tous les contrats et tous les types de gestion au sein de ces derniers ne se valent pas.

Que vous souhaitiez avoir un autre regard sur vos allocations actuelles (et les potentiels frais cachés) ou nous contacter pour évaluer l’ouverture d’un contrat d'assurance vie de droit luxembourgeois, vous pouvez prendre rendez-vous gratuitement ici.

♻️ Changement sur l'ETF MSCI World sur PEA

Suite au rachat de Lyxor, Amundi fusionne des ETF pour réduire ses coûts et supprimer les ETF en doublon. L'ETF Lyxor PEA Monde (FR0011869353) va ainsi être modifié à partir de ce vendredi (15 mars).

La bonne nouvelle est que ses frais vont diminuer de 0,45% à 0,38%. La moins bonne nouvelle est que cet ETF va devenir distribuant (les dividendes ne seront plus réinvestis automatiquement mais distribués tous les ans). Il sera aussi renommé et un changera de code ISIN : LU2655993207.

Il ne restera donc plus qu'un ETF capitalisant pour investir sur le MSCI World sur PEA : Amundi MSCI World (LU1681043599)

Solutions :

- Revendre son ETF et investir sur l'ETF capitalisant (LU1681043599)

La première option et de revendre cet ETF et réinvestir sur le MSCI World capitalisant d'Amundi (LU1681043599). Malheureusement, le prix de la part est très élevé (presque 500€), rendant l'investissement de petites sommes impossible. - Garder son ETF mais réinvestir sur l'ETF capitalisant (LU1681043599)

La deuxième option est de garder les parts de cet ETF mais de faire les prochains réinvestissements sur l'ETF MSCI World capitalisant d'Amundi (LU1681043599). Dans ce cas, la prix de la part peut toujours poser soucis. - Garder son ETF et continuer de réinvestir dessus

Enfin, la dernière option est de ne rien changer et de continuer à réinvestir sur ce même ETF. Les dividendes seront distribués une seule fois par an et vous pourrez les réinvestir lors de votre prochain achat.

Mon analyse :

Si vous faites le choix de revendre vos parts d'ETF pour les réinvestir sur un autre ETF (option 1), vous allez payer les frais et le spread 2 fois de suite : à la revente et à l'achat. Il vous faudra des dizaines, voir des centaines d'années pour que ce mouvement soit rentabilisé.

J'opterai plutôt pour l'une des deux autres solutions, à savoir, garder les parts de cet ETF et continuer d'investir dessus ou réaliser ses prochains achats sur un autre ETF.

Si vous souhaitez revendre vos parts d'ETF, je vous invite à éviter de le faire lors de la période de modification de l'ETF. Toutes les informations concernant ces changements sont disponibles ici.

🔍 Un nombre record de logements en construction aux États-Unis

par Valentin Aufrand

La construction de logements est considérée comme l’un des secteurs les plus cycliques de l’économie américaine. Il pèse moins de 5% du PIB américain, mais son importante volatilité peut être un réel frein ou accélération à l’économie.

L’économie américaine connaît une pénurie de logements depuis plusieurs années, provoquée par de très faibles constructions après la crise financière de 2008, une immigration des Américains vers les Etats du sud après le Covid pour une meilleure qualité de vie et une augmentation continue de la population (+3% depuis janvier 2020).

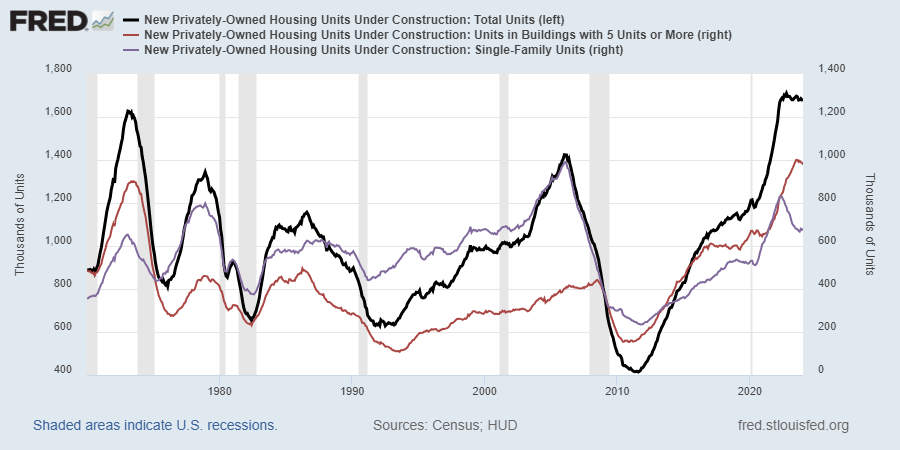

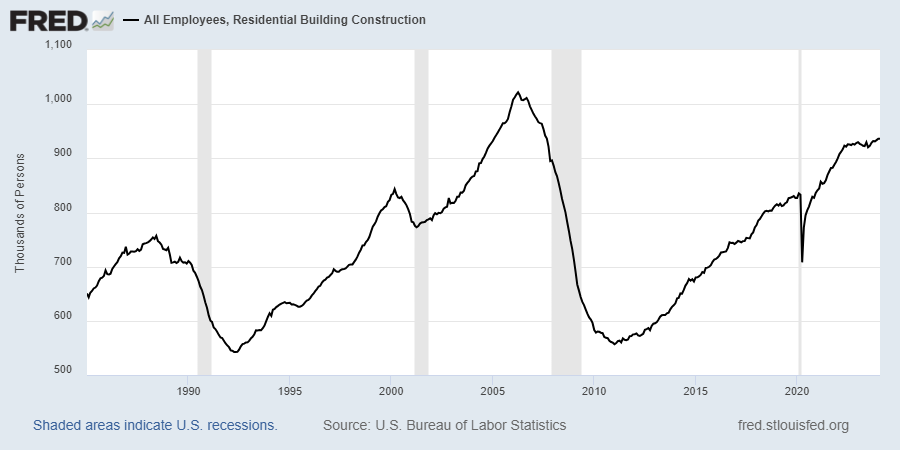

Cette pénurie de logements a été un soutien important à l’économie américaine, car les promoteurs se sont engagés dans des programmes massifs. Le nombre de logements en construction est à un niveau record depuis près de deux ans (~1,7 millions depuis l’été 2022).

Les maisons en construction (~650 000 contre un pic à ~800 000 en 2022) prennent en général moins d’un an à être construites aux Etats-Unis tandis que les appartements en construction (~1 000 000) prennent entre un et deux ans à être construits. Nous devrions donc observer une vague de nouveaux logements sur le marché en 2024 et 2025, ce qui devrait faire pression sur les loyers, la composante la plus importante des indices IPC (indice des prix à la consommation) et PCE (indice de la consommation personnelle) et donc l’inflation.

Néanmoins, une des grandes interrogations pour cette année est comment le nombre de constructions va évoluer cette année ?

En revanche, la demande d’appartement est dominée par les institutionnels aux Etats-Unis et son évolution présente des risques baissiers importants. En effet, étant donné la crise de l’immobilier de bureau et la forte exposition des banques régionales américaines à ce secteur, le financement pour la construction d’appartements pourrait être impacté.

Le risque de récession augmenterait fortement en cas de significatif du nombre de logements en construction. Une chute du nombre d’employés dans la construction de logements serait également de mauvais augure pour l’économie.

📺 Point de marché

⏱️ Emission courte "Top Chrono"

🚀 Bitcoin, Or, Nasdaq on🔥

🚨 Trendfollowing, cas complexe et couteaux 🔪

📊 Le sondage de la semaine : Le Bitcoin, la seule crypto à détenir en portefeuille ?

Chaque semaine, sur mon compte Twitter, je te propose de participer à des sondages.

Voici les résultats de celui de la semaine dernière.

N'hésite pas à participer au sondage de la semaine prochaine et à le partager autour de toi pour avoir l'échantillon le plus large possible.

Vous êtes une large majorité à penser que le Bitcoin n'est pas la seule cryptomonnaie pertinente à détenir en portefeuille.

Nombreux d'entre vous ont cité l’Ethereum ou des projets sur altcoins.

À titre personnel, je pense qu'un investisseur novice souhaitant investir sur des cryptos peut commencer par s'exposer au Bitcoin et à l'Ethereum dans une moindre mesure (c'est d'ailleurs le choix de Jacqueline DCA).

En revanche, je ne recommande pas d'investir sur des altcoins sans creuser les projets (c'est la même chose sur actions).

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 31 711 investisseurs en cliquant sur le lien juste ici.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites progresser en stock picking et accéder aux retours de réunions d'analystes ?

⏩ Abonne toi au club MasterBourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.