La famille c'est sacré 👑

Pour le plus grand bonheur des investisseurs !

Lettre n°50 — Mercredi 22 Mai

Cher Lecteur, Chère Lectrice,

Je suis heureux de te retrouver pour une nouvelle édition de ma Newsletter pour te parler de famille.

Non, Jacqueline DCA n'est pas enceinte de Kevin DCA.

Plus sérieusement, Tommy Douziech, analyste senior chez Zonebourse t'a préparé un bel article sur l'investissement dans les sociétés familiales.

Ensuite, l'un de mes partenaires vient de devenir Millionnaire. Il a donc un super cadeau pour vous tous...

Enfin, l'article macro de Valentin, mon émission et le sondage de la semaine.

Pour finir, j'étais obligé de vous partager la photo du berceau des marchés financiers, là où le CAC40 a pris son essence.

👨👩👧👦 Pourquoi les entreprises familiales surperforment ?

🥳 Déjà Millionnaire alors on partage...

🔍 Aux États-Unis, l’inflation IPC rassure pour la première fois depuis le début de l’année

📺 Point de marché - Épisode 30

📊 Vérifiez-vous si la société est familiale avant d'investir dedans ?

😂 Le meme à faire tourner

👁️ D'impressionnantes impressions

Au mois d'Avril, mon compte Twitter a enregistré plus de 10 Millions d'impressions.

✅ Vous avez été près de 1 500 à me rejoindre.

🙏 Merci à vous et bienvenue à tous les nouveaux !

👨👩👧👦 Pourquoi les entreprises familiales surperforment ?

Par Tommy Douziech de Zonebourse

Les entreprises familiales constituent un pilier de l'économie, allant des très petites entreprises aux grandes multinationales cotées en bourse, et sont des moteurs de création d'emplois stables. Cependant, il est difficile de définir précisément ce qu'est une entreprise familiale. La subjectivité joue un grand rôle et nos lois ne distinguent pas toujours clairement les entreprises familiales des autres.

Examinons les facteurs clés du succès des entreprises familiales.

Depuis 2006, l'équipe de recherche de Crédit Suisse étudie les entreprises familiales cotées en bourse, gérées par leurs propriétaires. Leur objectif annuel est d'examiner si ces sociétés présentent un modèle d'affaires particulier et si elles offrent une valeur ajoutée aux actionnaires, y compris ceux extérieurs à la famille.

Parmi les plus anciennes sociétés familiales de la sélection, nous retrouvons Orkla (fondée en 1654), Merck KGaA (1668), Wendel (1704), Jose Cuervo (1758), Molson Coors Beverage Company (1786) et Jeronimo Martins (1792). Parmi les plus grandes sociétés, nous retrouvons Alphabet (1797 milliards de dollars), Meta Platforms ($1234 Mds), Berkshire Hathaway ($903 Mds), Tesla ($611 Mds), Walmart ($471 Mds), LVMH ($461 Mds), Samsung Electronics ($366 Mds), L'Oréal ($261 Mds), Hermès ($261 Mds), Reliance Industries ($229 Mds), Roche Holdings ($212 Mds). Dans leur dernier rapport, ils mettent à jour leur univers d'étude et réexaminent les performances opérationnelles et boursières des entreprises familiales cotées.

D'après les conclusions de cette étude du Crédit Suisse, nous pouvons dresser les quatre caractéristiques principales des sociétés familiales qui permettent d'expliquer leur performance.

A. Une culture entrepreneuriale

Les entreprises familiales privilégient souvent une croissance rentable, ce qui se traduit par une qualité supérieure de développement et des résultats positifs tant au niveau opérationnel que sur le marché boursier.

Ce graphique compare la performance à long terme des actions des entreprises familiales avec celles des entreprises non familiales. Il est important de noter que les données sont ajustées en fonction de la capitalisation boursière et des secteurs d'activité. L'analyse des titres révèle une tendance de surperformance constante sur le long terme. En se basant sur des données collectées depuis 2006, on constate que les entreprises familiales ont surpassé les entreprises non familiales de 3% par an en moyenne (soit une différence annuelle de 300 points de base).

Cette écart de performance est d'autant plus marqué au Japon et sur le segment small & mid caps comme en témoigne le tableau ci-dessous :

B. Une gestion prudente des ressources financières

Le capital de l'entreprise représente une part importante du patrimoine familial. Les dirigeants font donc preuve d'un activisme opérationnel et gèrent leurs actifs avec la plus grande rigueur. Les entreprises familiales sont généralement financées de manière plus prudente, ce qui se traduit par un effet de levier financier plus faible. En ce qui concerne l'effet de levier, les chercheurs observent une approche plus conservatrice de l'endettement de la part des entreprises familiales, avec un ratio dette nette/EBITDA inférieur de 25% en moyenne au fil du temps.

Les entreprises qui choisissent de minimiser leur endettement le font souvent pour protéger leur pérennité et leur indépendance. Les dirigeants, en particulier ceux qui possèdent et gèrent leur entreprise, sont généralement plus attentifs à cette stratégie. En limitant l'endettement, ils réduisent les risques et dépendent moins des financements externes, qu'il s'agisse d'emprunts ou d'apports en capital. Cette approche favorise le maintien d'un contrôle décisif sur la direction à long terme de l'entreprise.

C. Une approche conservatrice de l'innovation

Les entreprises familiales tendent à investir moins dans la recherche et le développement (R&D) que les entreprises non familiales. Cependant, elles peuvent être plus efficaces dans l'utilisation de leurs ressources pour l'innovation. Les dirigeants de ces entreprises, souvent membres de la famille propriétaire, prennent des décisions avec prudence et un contrôle rigoureux des dépenses.

Bien que les investissements en R&D soient inférieurs, les entreprises familiales disposent souvent d'un capital humain et social supérieur. Les employés y sont généralement plus fidèles et les relations dans l'industrie plus solides. Le capital social, qui inclut la connaissance approfondie de l'entreprise et du secteur ainsi que des liens étroits, favorise l'innovation. Il crée un réseau de conseils et de communication qui soutient le développement de nouvelles idées. Les partenaires du réseau peuvent signaler les tendances émergentes et offrir des retours constructifs, ce qui peut réduire les coûts et accélérer le développement de produits ou services. Les entreprises familiales utilisent ces atouts, souvent absents dans les entreprises non familiales, pour réaliser plus d'innovations avec moins de ressources financières.

D. Une vision à long terme des affaires

Les entreprises familiales défendent des valeurs fortes qui leur confèrent la capacité de relever les défis auxquels elles sont confrontées. La famille investit également dans une optique d'assurer la transmission du capital à la génération suivante. Adopter une vision de long terme, c'est aussi fidéliser les collaborateurs par une plus grande reconnaissance.

Comme nous pouvons l'observer sur le graphique ci-dessous, les CEO des entreprises familiales sont plus de deux fois plus susceptibles d'avoir un mandat de plus de dix ans. Les entreprises familiales cherchent à conserver le contrôle Le désir de conserver le contrôle familial dans les entreprises familiales est souvent au cœur du processus de prise de décision et peut donc influencer la volonté de prendre des risques. Toute décision commerciale susceptible de diluer ou de menacer le contrôle familial sera probablement évitée. Cette considération n'apparaît pas dans la prise de décision des entreprises non familiales, où l'objectif est de maximiser les rendements des actionnaires et pas seulement ceux de la famille. Selon Cucculelli, Breton-Miller et Miller (2016), la gouvernance familiale inhibe le développement de nouveaux produits.

Les entreprises familiales se distinguent par une plus grande fidélité et une plus longue durée de service de leurs employés, y compris au sein de leur direction. En examinant les 20 plus grandes entreprises du CS Family 1000 en termes de capitalisation boursière, on observe que 40 % d'entre elles ont un PDG en poste depuis plus de dix ans, contre seulement 15 % pour les entreprises non familiales. Par ailleurs, 40 % des entreprises familiales ont un PDG qui occupe son poste depuis moins de cinq ans, à comparer avec 60 % pour les entreprises non familiales. Cette stabilité au niveau de la direction peut favoriser un taux d'innovation plus élevé dans les entreprises familiales.

En conclusion, cette étude du Crédit Suisse explique les caractéristiques des sociétés familiales qui corroborent leur surperformance opérationnelle et boursière vis-à-vis des sociétés non familiales. Les facteurs de performance mis en évidence relèvent l'importance d'une perspective à long terme pour créer de la valeur pour les actionnaires, le maintien d'une culture entrepreneuriale, une gestion plus conservatrice de l'endettement et de l'innovation, une grande fidélité des salariés et des mandats plus longs, un engagement et une conscience aiguë de l'importance de pratiques exemplaires.

🥳 Déjà Millionnaire alors on partage...

Collaboration Commerciale

🚀 + 1 000 000 d'investisseurs ont rejoint Zonebourse !

Pour vous remercier du passage de ce chiffre symbolique, Zonebourse offre -40% sur tous leurs abonnements jusqu'au lundi 3 Juin.

Cela fait maintenant plus de 15 ans que j'utilise leurs produits au quotidien et comme maintenant plus d'1 Million d'investisseurs, je ne peux plus m'en passer.

Pour avoir une idée de la qualité du contenu proposé, voici plusieurs guides sur l'investissement en bourse à télécharger gratuitement.

Jetez un coup d'oeil, vous ne serez pas déçus.

🔍 Aux États-Unis, l’inflation IPC rassure pour la première fois depuis le début de l’année

par Valentin Aufrand

Les très attendus chiffres sur l’inflation américaine ont rassuré les investisseurs la semaine dernière. La série de rapports sur l'inflation plus élevés que prévu, qui avait débuté en janvier, semble avoir pris fin mercredi dernier.

L'indice des prix à la consommation a augmenté de 3,4 % en glissement annuel en avril et de 3,6 % pour l'indice sous-jacent (qui exclut les denrées alimentaires et l'énergie), soit la plus faible augmentation depuis avril 2021. Ces deux chiffres sont conformes aux attentes des économistes.

PCE =indice de la consommation personnelle

L'indice de base PCE est la mesure de l'inflation préférée de la Fed et, après les chiffres de l'IPC et de l'IPP de la semaine dernière, le consensus table désormais sur une augmentation de 0,24 % en glissement mensuel et sur une hausse de 2,7 % de l'inflation de base PCE (contre 2,8% lors de la précédente publication).

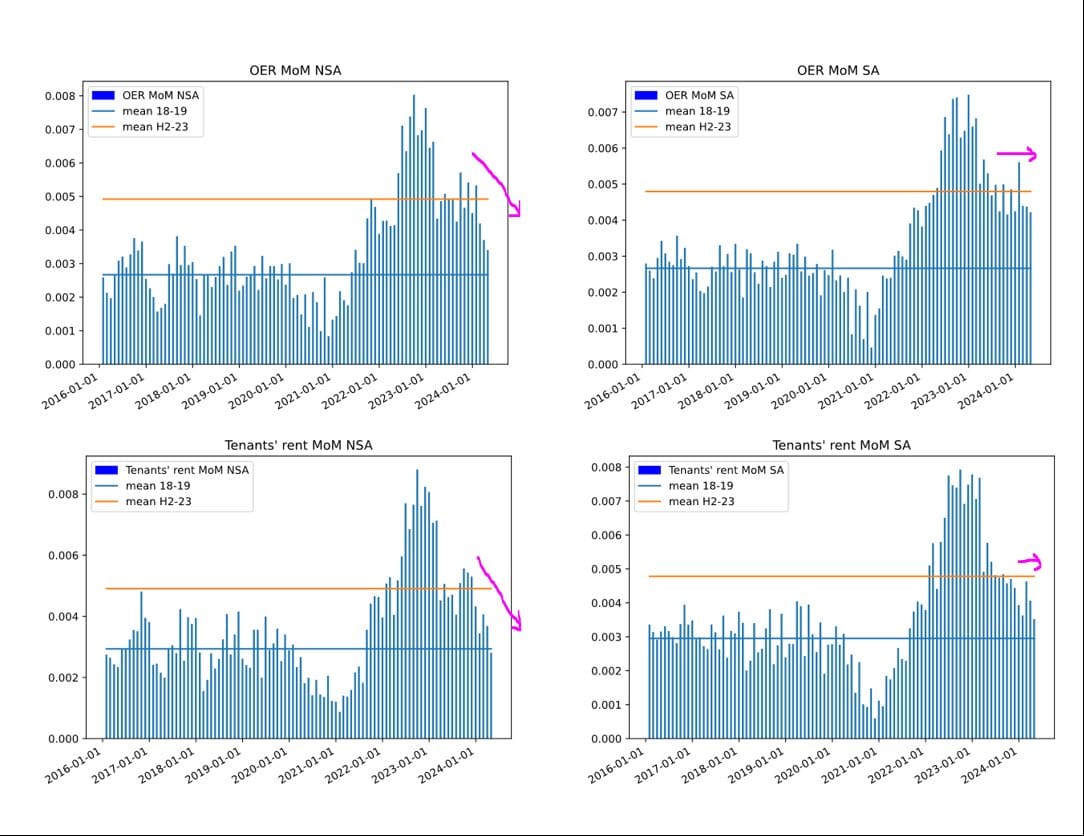

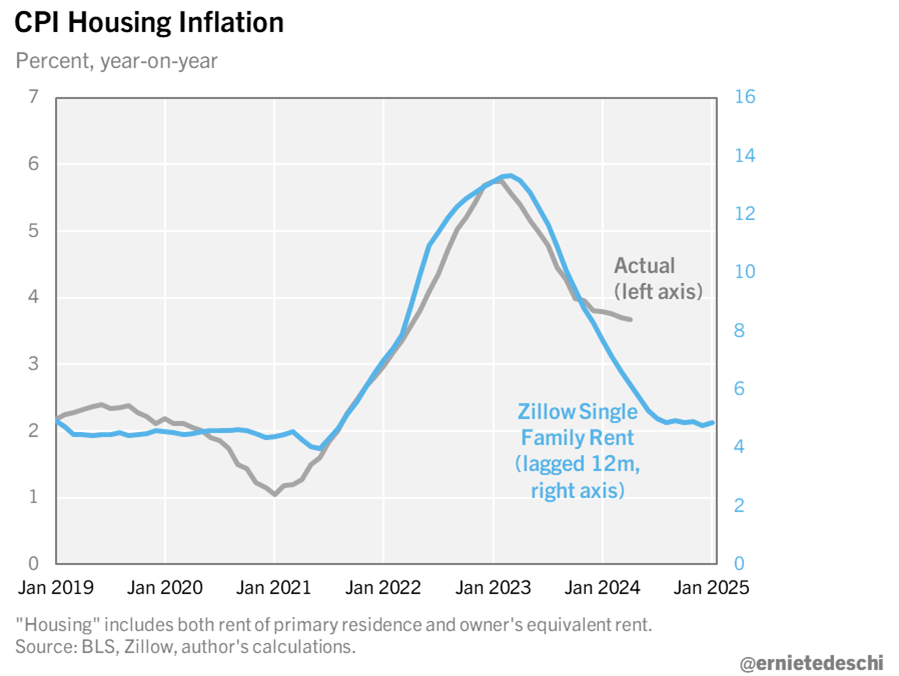

Le logement, qui a la pondération la plus élevée dans l'indice IPC et la deuxième dans l'indice PCE, continue d’être la composante qui tire les mesures d’inflation à la hausse. Toutefois, le mode de calcul de cette composante fait qu'elle est très en retard sur la réalité. La saisonnalité explique également le ralentissement de la désinflation en début d'année (les données corrigées des variations saisonnières montrent un ralentissement plus rapide des prix des loyers).

Je reste donc optimiste à une poursuite de la désinflation au cours des prochains trimestres et je ne serais pas surpris d’une désinflation plus rapide que les attentes à partir de cet été. Les indicateurs « avancés » du logement suggèrent une poursuite de la désinflation des loyers et la saisonnalité pourrait tourner en faveur de ce scénario.

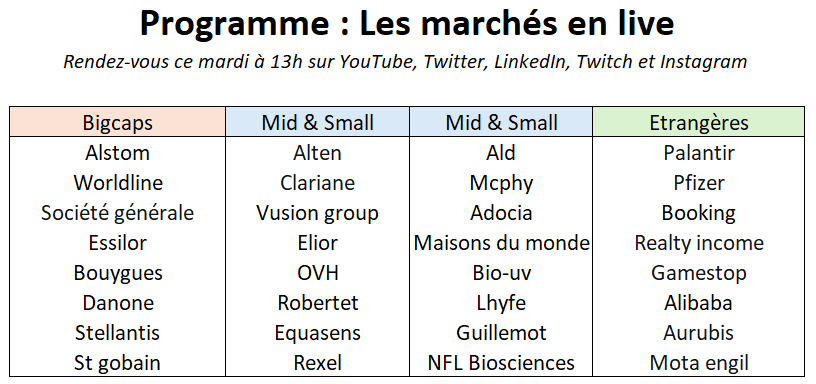

📺 Point de marché

⛏️ ETF matières premières et cuivre

🙋♂️ Séance de Questions/Réponses

📊 40 valeurs analysées

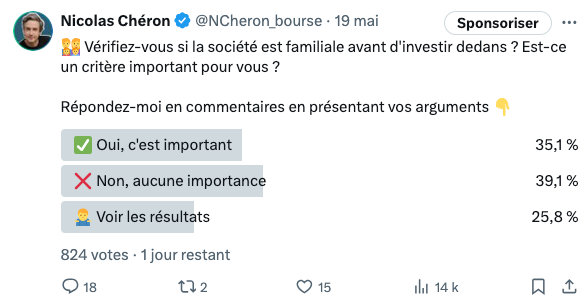

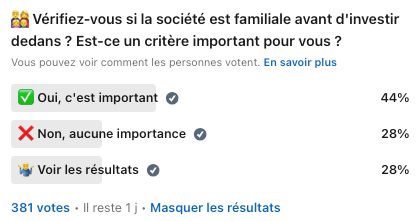

📊 Le sondage de la semaine : Vérifiez-vous si la société est familiale avant d'investir dedans ?

Chaque semaine, sur mon compte Twitter, je te propose de participer à des sondages.

Voici les résultats de celui de la semaine dernière.

N'hésite pas à participer au sondage de la semaine prochaine et à le partager autour de toi pour avoir l'échantillon le plus large possible.

Résultats du sondage sur Twitter puis sur LinkedIn.

Pour une fois, les résultats sont assez différents entre Twitter et LinkedIn.

Sur Twitter, vous êtes une majorité à ne pas prêter attention au fait qu'une société soit familiale ou non avant d'investit dessus. Sur LinkedIn, c'est un critère bien plus important et qui est pris en compte par la plupart d'entre vous.

Pour moi, ce n'est clairement pas l'élément le plus important lorsque j'investis sur une société mais je le vois plutôt comme un critère positif supplémentaire, sorte de cerise sur le gâteau.

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 33 230 investisseurs en cliquant sur le lien juste ici.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.