Coupure de pétrole

Loris Dalleau donne son point de vue sur le pétrole.

Lettre n°13 — Mercredi 5 Avril

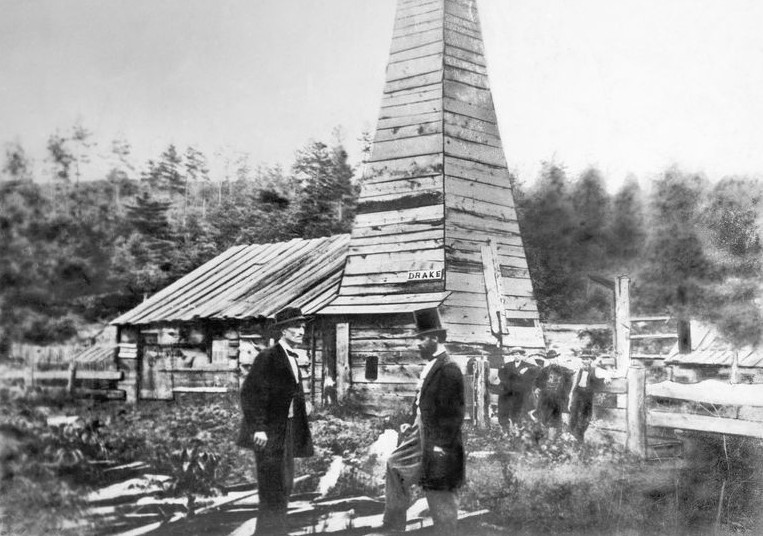

Un passé mouvementé

Le 27 août 1859, un miracle se produit : du pétrole jaillit du sous-sol pour la première fois de l'histoire.

Tu l'auras remarqué, la découverte de ce mystérieux liquide noir en Pennsylvanie a marqué un tournant dans l'histoire moderne. À l'origine des guerres, des crises économiques et sociétales, le pétrole cristallise les tensions de ce monde depuis plus d'un siècle.

Après un bref passage en territoire négatif en avril 2020, le prix du baril de pétrole a atteint des sommets avec la guerre en Ukraine. Le soufflet est retombé depuis, par craintes d'une récession mondiale entre autres...

Loris Dalleau pense qu'il n'a pas dit son dernier mot.

Je t'attends un cran plus bas, avec le cadrage de pétrolières et mon émission de ce mardi, à ne surtout pas manquer !

Nous sommes de plus en plus nombreux...

✅ Vous êtes plus de 20 000 à avoir vu la précédente émission...

✅ Vous avez affiché 15 Millions d'impressions de mes tweets en Mars...

Je ne sais pas quoi dire, merci et merci encore.

🎙️ Loris Dalleau sur le pétrole

🛢 Cadrage de pétrolières

🎥 Les marchés en live Episode 4

Rappel : ajoute - moi à tes contacts pour ne louper aucun mail.

Le meme a faire tourner

🎙️ Le pétrole à 100 $ en 2023 ?

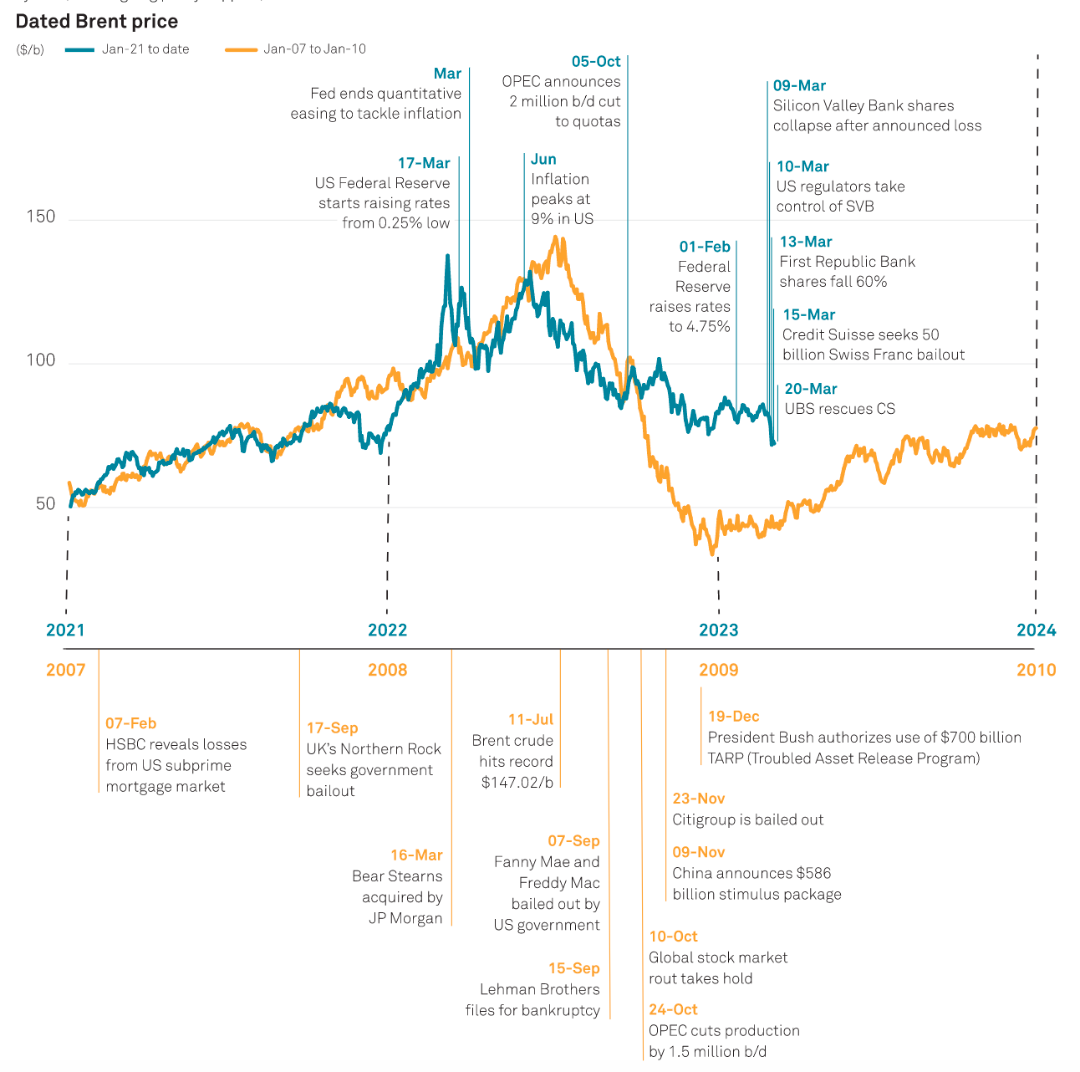

Le samedi 11 mars, les régulateurs californiens ont annoncé la faillite de la Silicon Valley Bank, une des plus grandes faillites de l'histoire bancaire américaine. Une semaine plus tard, le Credit Suisse a dû être racheté en urgence par UBS, avec l'aide de la Banque Nationale Suisse, afin d'éviter un effet de contagion.

Ces événements nous rappellent les conséquences dramatiques de la crise des subprimes de 2008, quand la faillite de Lehman Brothers avait entraîné une baisse de plus de 50% des marchés actions et une chute de 70% du cours du baril de pétrole !

Est-ce pertinent de comparer le marché du pétrole de 2008 à celui d'aujourd'hui ?

Selon moi, non.

Bien que le marché semble s'inquiéter de l'état de l'économie mondiale, il est important de rester rationnel et de prendre en compte les facteurs évoqués ci-dessous.

Concernant le prix du pétrole, contrairement au consensus, j'entrevois une tendance haussière pour 2023 et 2024.

Peter Lynch disait : "Soyez toujours capable d'expliquer la raison pour laquelle vous poussez à acheter ou à vendre".

C'est ce que je vais faire. Mon avis repose sur 4 catalyseurs 👇

La demande chinoise ↗️

En 2023, la demande de pétrole sera portée par la Chine, deuxième plus gros consommateur au monde. Après avoir abandonné sa politique "zéro Covid", la Chine court après l'or noir pour soutenir sa reprise économique. La réouverture des frontières permet une reprise du trafic aérien, ce qui stimule la demande de kérosène.

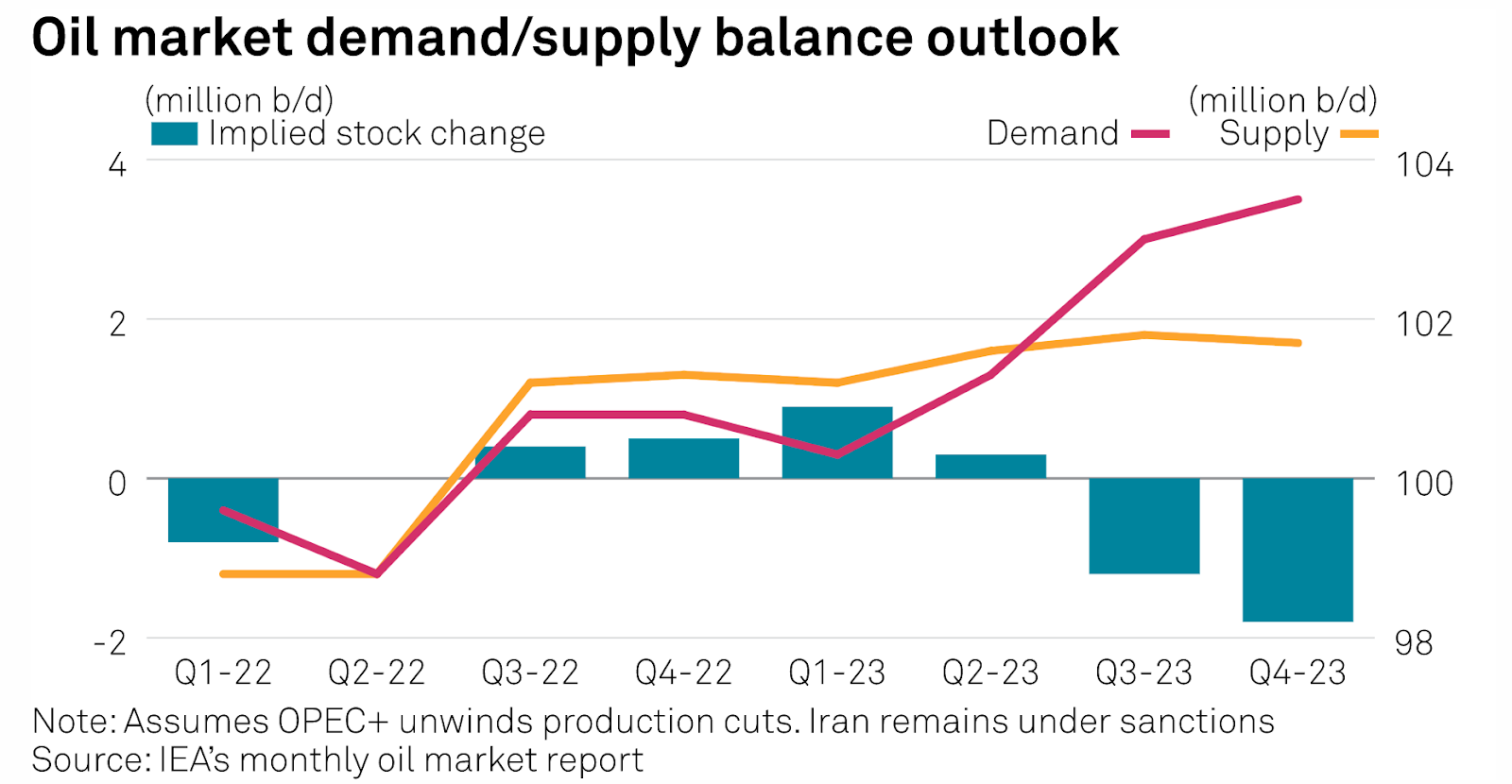

Selon l'agence internationale de l'énergie, la production mondiale de pétrole devrait être supérieure à la demande au cours du premier semestre (voir graphique), mais cette tendance devrait s'inverser au deuxième semestre. Il y aura donc moins de pétrole produit que recherché…un autre facteur de soutien.

Les Stocks de pétrole américain ↘️

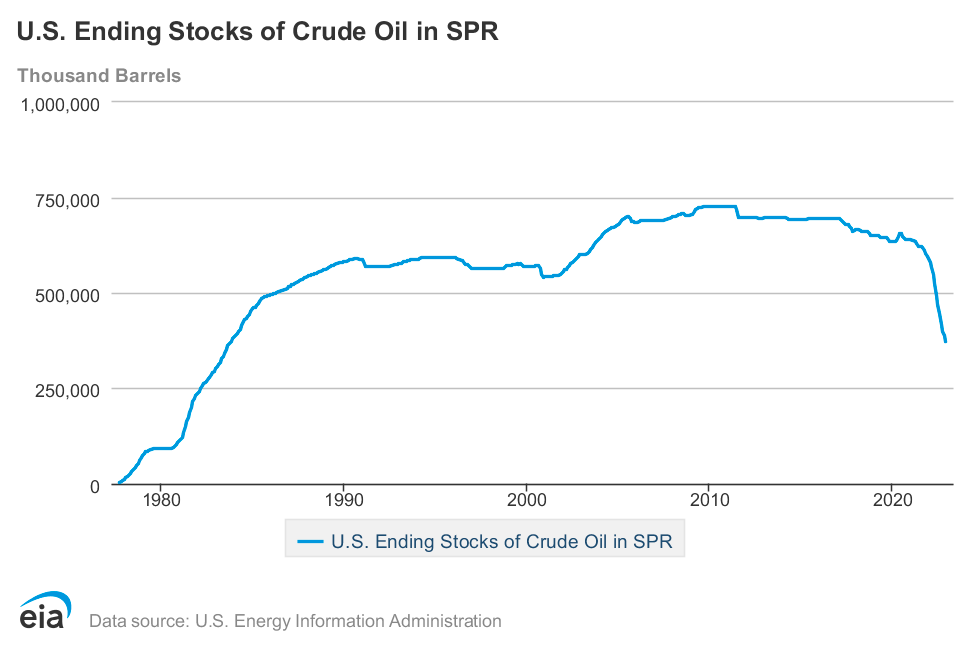

Les réserves sont au plus bas depuis 40 ans !

De fait, le président Biden a annoncé que son administration a l'intention d'acheter du pétrole brut pour la Strategic Petroleum Reserve (SPR) si le prix revient à 70 dollars le baril sur le WTI (pétrole américain).

L'OPEP souhaite faire monter le prix du baril de pétrole ↗️

L'Organisation des pays exportateurs de pétrole (OPEP) cherche à maintenir le prix du baril au-delà de 80 $. Contrairement aux États-Unis, les pays membres de l'OPEP ont intérêt à ce que le prix du baril soit élevé, car leurs économies en dépendent.

Ainsi, la coalition a annoncé une réduction de sa production de 2,5 millions de barils par jour, dans l'objectif de soutenir le prix du pétrole en utilisant l'offre disponible sur le marché.

(Analyse finalisée jeudi 30 mars, depuis que tu as peut-être appris que les pays du Golfe avaient drastiquement abaissé leurs quotas de production faisant ainsi monter le prix de 5% en ce début de semaine.

L'OPEP+ (19 pays) a annoncé une réduction "volontaire" de la production de 1,66 million de barils par jour, qui prendra effet en mai et s'étendra jusqu'à la fin de 2023).

Une configuration technique attrayante 📊

Les cours du WTI ont positivement réagi sur un support à long terme doublé de la moyenne mobile à 200 semaines située à 66$ (moyenne mobile du trendfollower chère à Nicolas). En 2019, la MM200 avait servi de support important. En 2021, le fort dépassement de cette dernière fut un signe précurseur de la hausse de prix à venir. Voilà un pivot clé pour la suite.

Par ailleurs, le prix du pétrole est influencé par de nombreux facteurs :

- Offre et demande 📊

- Géopolitique 🌎

- Stocks 🛢

- Spéculation 📈

- Dollar 💵

- Météo ☀️

Gardons à l'esprit que le marché est constamment en évolution et que des mouvements brusques peuvent survenir.

Sur les prochains mois, il me semble peu probable que le pétrole reste sur les niveaux actuels. Au contraire, on peut imaginer que le Brent retrouve les 100 dollars, ce qui représente aujourd'hui, une possible opportunité sur les entreprises du secteur pétrolier.

🛢Cadrage de pétrolières

C'est de nouveau moi, Nicolas.

Suis-je d'accord avec Loris ? En partie.

Quel facteur me dérange le plus pour la suite ? Une possible récession.

Suis-je haussier sur le pétrole WTI à moyen terme ? Uniquement s'il dépasse les 84$ dans les semaines à venir, voilà pourquoi.

Les cours du pétrole WTI sont baissiers sur les derniers mois (graphique ci-après), ils viennent de passer en quelques séances de support à résistance, et il ne faut pas aller trop vite en besogne.

À court terme nous avons une résistance à 82$, la moyenne mobile 200 jours à 84$ et un gap sous les prix, pas facile de passer autant d'obstacles d'un coup.

La pétrolière la plus haussière et qualitative du marché français, TotalEnergies, s'inscrit dans une dynamique haussière de moyen terme (bon point). Elle est généreuse en dividendes et affiche de solides fondamentaux.

Tu noteras qu'elle a pris pour habitude de réaliser des "trous d'air" sous sa MM200 jours, de 6% exactement. Au-dessus de 50€ tutto va bene, mais à très court terme, le gap qu'elle a sous les pieds pourrait demander à être comblé tout ou partie.

Est-ce que j'ai une autre pétrolière ou parapétrolière en visu ? Pas vraiment.

Ci-dessous le graphique de Vallourec depuis 2004, c'est pareil pour sa cousine CGG. Des valeurs spéculatives qui permettent de "jouer" les mouvements du pétrole à court terme, mais qui sont baissières à très long terme, rien à voir avec TotalEnergies, sa tendance haussière et son dividende. Je passe mon tour.

📺 Point de marché de cette semaine

✅ Banques centrales en soutien

✅ L'OPEP à la manœuvre

✅ Analyses indices, pétrole, or

✅ Valeurs du CAC, trendfollowing et smallcaps !

Retrouve-moi en direct un mardi sur 2, sur YouTube & Twitch.

Rendez-vous mardi 18 Avril pour la prochaine, à 13h tapantes !

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 24 359 investisseurs en cliquant sur le lien juste ici.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.