🆘 Risques sur la France ? 🇫🇷

La situation économique française est-elle préoccupante ?

Lettre n°47 — Mercredi 10 Avril

Cher Lecteur, Chère Lectrice,

Je suis heureux de te retrouver pour une nouvelle édition de ma Newsletter avec un sujet qui a récemment défrayé la chronique : la situation économique de la France.

John Plassard, spécialiste en investissement chez Mirabaud Group te propose un bilan complet sur l'état de notre pays : situation économique, finances publiques, attractivité, etc...

Cet article sera suivi par l'ETF à découvrir, mon émission et le sondage de la semaine.

Je ne me lasserai jamais du coucher de soleil depuis l'esplanade du Port de Saint-Gilles ☀️

🇫🇷 La France est-elle à risque ?

🏆 L'ETF à découvrir : CAC 40 🇫🇷

📺 Point de marché - Épisode 27

📊 La Bourse est-elle plus risquée que l'immobilier ?

🥳 Vous êtes 239 327 à me suivre !

C'est la 1ère fois que je fais le total du nombre d'abonnés sur l'ensemble de mes réseaux sociaux et le résultat fait chaud au coeur ❤️ : 239 327 !

Voici où vous pouvez me retrouver :

- Twitter

- Newsletter

- LinkedIn

- Instagram

- YouTube

- Facebook

- Twitch

- Threads (le dernier en date)

🙏 Encore une fois... Merci !

Le meme à faire tourner

🇫🇷 La France est-elle à risque ?

par John Plassard

La France entre dans une ère de restrictions budgétaires, alors que les guerres en Ukraine et à Gaza, les ralentissements économiques en Allemagne et en Chine et les taux d'intérêt record pèsent plus lourdement que prévu sur la croissance. Le pays pourrait-il connaître une trajectoire différente des autres pays qui progressivement retrouve le chemin de la croissance ? Synthèse et analyse.

A. Les faits

Les Français devront faire face à des réductions de 10 milliards d'euros dans les dépenses publiques, sur des postes tels que les subventions environnementales et l'éducation, a annoncé le gouvernement jeudi, en plus des 16 milliards d'euros de réductions annoncées il y a quelques mois. Le ministre des finances, Bruno Le Maire, a révisé les prévisions de croissance économique pour cette année à 1 %, contre 1,4 % à la fin de l'année dernière.

Les coupes budgétaires en France, promulguées par décret gouvernemental jeudi, réduiront les dépenses des principales agences gouvernementales, notamment dans les domaines de l'éducation, de la justice et de la défense. Une grande partie, environ 2 milliards d'euros, sera prélevée sur un programme visant à aider les ménages et les entreprises à respecter les normes environnementales strictes de l'Union européenne.

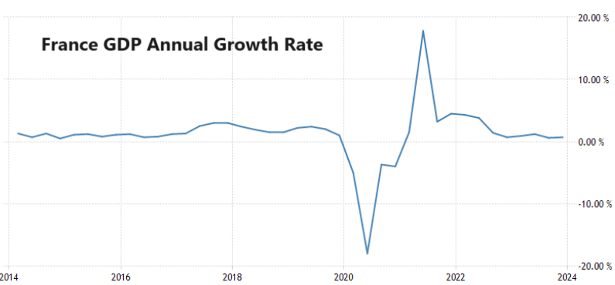

B. Les conséquences du Covid, mais pas seulement

Après avoir dépensé sans compter pendant la pandémie pour soutenir l'économie et protéger les consommateurs des prix élevés de l'énergie, la France risque maintenant d'enfreindre les règles budgétaires de l'Union européenne qui limitent les emprunts de l'État.

Paris s'inquiète de plus en plus de la dégradation de la dette française par les agences de notation internationales, ce qui aurait pour effet d'augmenter les coûts d'emprunt.

C. La France n’est pas seule

Le ralentissement français est à l'image de la lenteur de la reprise en Europe, qui n'a pas réussi à rebondir aussi rapidement qu'aux États-Unis, où l'économie, bien que ralentie par rapport à une croissance fulgurante, continue d'être alimentée par les dépenses de consommation.

La croissance économique a stagné dans la zone euro : aucune croissance au cours des trois derniers mois de 2023 par rapport au trimestre précédent, évitant de justesse une récession après une contraction au troisième trimestre. Sur l'année, la zone euro n'a progressé que de 0,1 %.

Le Ministre de l’économie, Bruno Le Maire a déclaré que la production anémique de l'Europe était particulièrement inquiétante parce que les problèmes structurels, notamment les normes environnementales, les normes de travail et d'autres normes réglementaires, rendaient plus difficile la réduction de l'écart de compétitivité avec les États-Unis.

Le rebond de l'Europe a également été freiné par une longue crise énergétique qui a porté un coup dur à l'Allemagne, la plus grande économie d'Europe et le principal partenaire commercial de la France.

D. La hausse des taux est un frein

Les taux d'intérêt les plus élevés de l'histoire de la Banque centrale européenne n'ont pas aidé. L'inflation a commencé à diminuer, mais les coûts d'emprunt élevés continuent de freiner l'activité des entreprises et le marché de l'immobilier dans certaines régions d'Europe, notamment en France, où les prix des logements ont chuté l'année dernière en raison d'une baisse des prêts bancaires qui a ralenti l'achat de logements.

E. Le chômage sur la pente ascendante

Le chômage, qui est tombé l'année dernière à 7 %, son niveau le plus bas depuis 15 ans, est reparti à la hausse, les fabricants réduisant leur production et les exportations marquant un ralentissement. Les consommateurs, méfiants à l'égard d'une inflation élevée, ont également réduit leurs dépenses, un moteur essentiel de la croissance.

L'économie française, bien que dynamique, peine à créer des emplois durables. La transformation des métiers, accentuée par la révolution numérique, génère un décalage entre les compétences offertes et celles recherchées. De plus, les rigidités du marché du travail et les freins à l'entrepreneuriat freinent l'émergence de nouvelles opportunités.

Le chômage ne se résume pas à des statistiques. Il se traduit par des drames humains, des familles fragilisées et une perte de confiance en l'avenir. La spirale infernale de l'exclusion sociale et de la pauvreté guette les plus fragiles, accentuant les inégalités et les tensions sociales.

Investir dans la formation et l'adaptation des compétences est crucial pour combler le fossé entre l'offre et la demande de travail. Favoriser l'entrepreneuriat et assouplir les réglementations du marché du travail pourraient également stimuler la création d'emplois.

Le combat contre le chômage exige une mobilisation collective. Le gouvernement, les entreprises, les syndicats et les citoyens doivent unir leurs forces pour trouver des solutions durables et inclusives. La recherche d'une croissance économique plus inclusive et la mise en place de politiques sociales innovantes sont des pistes prometteuses.

La question du chômage en France est donc loin d'être résolue. Une approche multidimensionnelle et une volonté politique forte sont nécessaires pour enrayer ce fléau et construire une société plus juste et plus prospère.

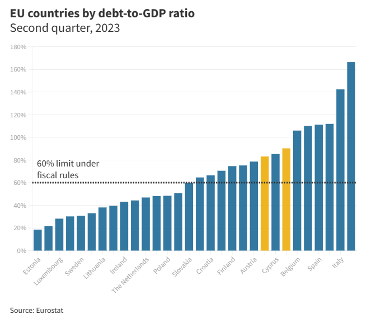

F. Les règles de Bruxelles

Le Pacte de stabilité et de croissance (PSC) instaure un ensemble de critères que doivent respecter les Etats membres pour assainir leurs finances publiques et coordonner leurs politiques budgétaires en contrôlant les déficits excessifs et en réduisant les dettes publiques trop élevées.

Il reprend certains principes édictés dans le traité de Maastricht de 1992, qui pose les jalons de la monnaie unique : les Etats s’engagent à maintenir leur déficit en dessous de 3 % du PIB et leur dette publique à un niveau inférieur ou égal à 60 % de leur PIB.

Le 17 juin 1997 à Amsterdam, le Conseil de l’UE a adopté une résolution instaurant le PSC et précisé son fonctionnement dans deux règlements (1466/97 et 1467/97), entrés en application en 1998 et 1999. Ce cadre de coordination budgétaire a accompagné les préparations au lancement de la zone euro, prévu le 1er janvier 1999.

En 2020, la pandémie de Covid-19 puis la guerre en Ukraine ont poussé l’Union européenne à activer une clause dérogatoire temporaire du PSC, qui a été prolongée jusqu’au 1er janvier 2024. Celle-ci a autorisé les Etats membres à dépasser leurs plafonds de dette et de déficit afin de faire face aux fortes dépenses inhabituelles.

L’UE est également en passe de finaliser une réforme du Pacte, qui doit prendre effet le 1er janvier 2025. Une révision qui instaurerait notamment des sanctions moins lourdes mais plus faciles à appliquer, tout en permettant aux Etats endettés de continuer à investir dans les priorités de l’Union européenne.

De nombreux gouvernements européens dépassent largement les limites du déficit et de la dette, alors qu'ils doivent investir pour lutter contre le changement climatique. Les discussions portent donc sur un équilibre délicat entre la réduction de la dette, les investissements et les réformes.

La Commission européenne et la France estiment que toute réduction de la dette sur une période de quatre ans serait acceptable. Cette période de quatre ans pourrait même être portée à sept ans si un gouvernement investit dans ce que l'UE considère comme des domaines prioritaires, tels que la lutte contre le changement climatique.

Paris serait également prêt à accepter l'objectif chiffré de réduction de la dette demandé par Berlin s'il était calculé sur une moyenne de quatre à sept ans, afin de tenir compte des fluctuations d'une année sur l'autre.

G. Une réforme « à la marge » ?

Les règles budgétaires remontent à la fin des années 1990. La réforme, proposée en avril et adoptée il y a quelques semaines par la Commission européenne, ne touche pas aux objectifs de 3 % et de 60 %, que certains économistes considèrent comme arbitraires et obsolètes. Mais elle apporte des modifications dans la manière dont ces deux chiffres doivent être atteints.

Chaque État membre devra élaborer un plan budgétaire à moyen terme pour réduire son déficit à un rythme crédible et placer sa dette sur une "trajectoire descendante plausible". Les plans spécifiques à chaque pays seront d'abord négociés entre la Commission européenne et les capitales sur la base d'une "trajectoire technique" fournie par Bruxelles, puis approuvés par le Conseil.

Les ajustements budgétaires nécessaires pour atteindre - ou du moins se rapprocher - des seuils de 3 % et de 60 % seront réalisés sur quatre ans et pourraient être étendus à sept ans en échange de nouvelles réformes et de nouveaux investissements.

Tout au long du processus, l'Allemagne, aidée par des pays "frugaux" comme les Pays-Bas, l'Autriche, la Suède et le Danemark, a insisté sur le fait que les ajustements devaient être associés à des mesures homogènes afin de garantir une réduction annuelle des niveaux d'endettement et de déficit.

H. Quelles sont les sanctions ?

Un Etat placé sous procédure de déficit excessif et qui ne respecte pas ses obligations peut être soumis à des sanctions. Celles-ci doivent être votées par le Conseil des ministres de l’Economie et des Finances (ECOFIN), sur la base d’une recommandation de la Commission.

Dans le cadre de la révision du Pacte de stabilité et de croissance, les amendes visant un tel Etat pourraient désormais s’élever à 0,05 % du PIB et s’accumuleraient tous les six mois, jusqu’à ce qu’il prenne des mesures efficaces pour résorber son déficit et sa dette. C’est du moins ce qu’a convenu le Conseil de l’Union européenne lors d’un accord provisoire en décembre 2023, une mesure qui doit désormais être adoptée pour pouvoir entrer en vigueur.

On notera cependant que la plus grande sanction applicable (les premières n’ont jamais été mises en application) est bien évidemment celle des agences de notation.

I. Les agences à l’affût

Au-delà des sanctions financières théoriques, les agences de notation sont bien évidemment l’épée de Damoclès au-dessus de tous les pays, car les conséquences financières peuvent être très importantes.

Les agences de notation, comme Fitch, Moody's et S&P Global Ratings, évaluent la solvabilité des pays en attribuant des notes de crédit. L'abaissement de la note d'un pays signifie que l'agence de notation juge sa capacité à rembourser ses dettes plus faibles.

Plusieurs facteurs peuvent influencer cette décision :

1️⃣ Dégradation des finances publiques :

- Incapacité à contrôler les dépenses publiques

- Diminution des recettes fiscales

Checklist pour la France :

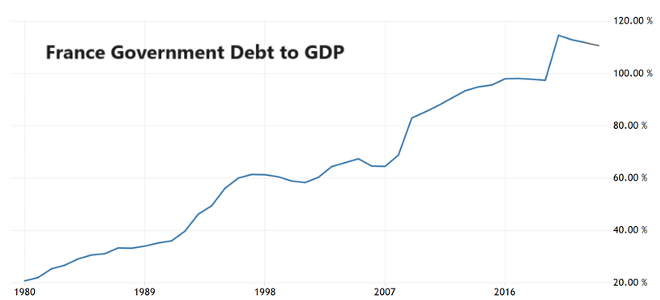

- La dette publique était de 111.8% en 2022 (dernier chiffre disponible) contre une moyenne de … 63.4% entre 1980 et 2022

- Bruno Le Maire a annoncé fin janvier en Conseil des ministres que le déficit budgétaire de l'Etat s'est établi à 173,3 milliards fin 2023, soit 2 milliards de plus que ce qui était encore prévu en novembre. La faute à des recettes fiscales en berne.

- La Commission européenne a estimé fin 2023 que la France « risque de ne pas être en ligne avec les recommandations » budgétaires de l’UE en 2024, en raison de dépenses publiques excessives. La France doit « réduire les dépenses » pour respecter les limites européennes…

2️⃣ Ralentissement économique :

- Augmentation du chômage

- Diminution de la production industrielle

Checklist pour la France :

- Les deux premières puissances économiques européennes - la France et l'Allemagne - afficheront en 2024 une progression de leur PIB moins robuste qu’anticipé, a estimé l’OCDE. Conséquence : la croissance déjà faible au sein de l’ensemble de la zone euro est estimée à 0,6 % cette année, contre 0,9 % entrevu en novembre par l’institution. La France devrait voir son PIB augmenter de 0,6 % cette année selon l’Organisation de coopération et de développement économiques, en recul de 0,2 point par rapport à ses prévisions de novembre

- Au niveau de la production industrielle, elle est particulièrement marquée dans le secteur des transports. L'automobile accuse le coup. D'après une note récente du cabinet S&P, « l'industrie manufacturière en France souffre principalement de la morosité de la demande ».

- Les causes structurelles du chômage font directement partie du système économique en France. En ce qui concerne ce facteur, il s’est essentiellement développé au milieu des années 1970. Ce phénomène est dû au fait que le nombre de jeunes diplômés a augmenté (personnes en âge de prendre leur retraite aujourd’hui). De fait, il y a plus de monde dans le marché du travail et cela crée en quelque sorte des bouchons. Il faut ajouter à cela certains changements sociologiques.

3️⃣ Perte de confiance des investisseurs :

- Risques géopolitiques

- Dégradation de l'environnement des affaires

Checklist pour la France :

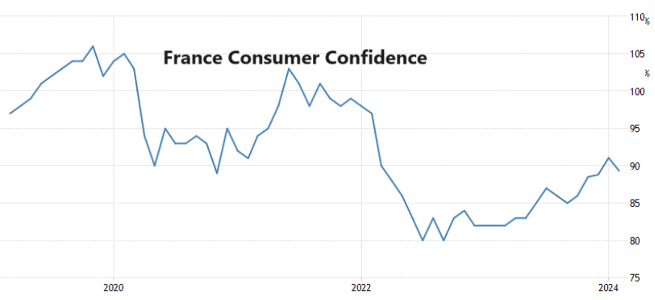

- L'indicateur de confiance des consommateurs en France est tombé à 89 en février 2024. Les consommateurs sont plus pessimistes quant aux perspectives d'évolution du niveau de vie (-42 contre -38 en janvier) et de leur situation financière (-11 contre -8). De plus, la part des ménages estimant que le moment est propice pour faire des achats importants a diminué (-40 vs -35). En outre, les intentions d'épargne ont diminué (37 vs 40), les perspectives de chômage ont augmenté (26 vs 22) et l'inflation future est anticipée à la hausse (-47 vs -54).

- L'ambassadeur de Russie en France était convoqué récemment au ministère français des Affaires étrangères à la suite des frappes russes ayant tué deux travailleurs humanitaires français dans le sud de l'Ukraine la semaine dernière. Déjà glaciales, les relations entre Paris et Moscou se sont détériorées davantage ces dernières semaines alors que la France accuse le pouvoir russe de mener une campagne accrue de désinformation la visant.

- Le climat des affaires en France se dégrade en février par rapport à janvier, indique l'Insee, et reste en dessous de sa moyenne de longue période. L'indicateur qui synthétise le climat des affaires, calculé à partir des réponses des chefs d'entreprise des principaux secteurs d'activité marchands, perd un point, à 98, alors que sa moyenne de longue période est à 100.

4️⃣ Événements ponctuels :

- Crises financières

- Guerres

Il y a plusieurs impacts d'une baisse de la note d'un pays qui peuvent être importants :

- Augmentation des taux d'intérêt sur les emprunts d'État

- Réduction des investissements étrangers

- Dégradation de la confiance des consommateurs

- Difficultés à financer les dépenses publiques

Les conséquences d’un abaissement de note possible sont de plusieurs ordres :

- Réduction des dépenses publiques

- Augmentation des impôts

- Mise en place de réformes économiques

En bref, l'abaissement de la note d'un pays par une agence de notation est un signal négatif qui peut avoir des conséquences importantes sur son économie.

Voici quelques exemples concrets d'abaissement de la note de pays :

Il est difficile de fixer une date précise pour la prochaine évaluation de la notation française. Voici pourquoi :

- Évaluations non programmées : Les agences de notation comme Fitch, Moody's et S&P Global Ratings n'annoncent généralement pas de calendrier fixe pour les révisions des notations souveraines. Elles procèdent à ces évaluations en fonction de l'évolution économique et politique du pays.

- Facteurs évolutifs : La date de la prochaine révision dépend des changements significatifs dans la situation économique ou politique de la France qui pourraient avoir un impact sur sa solvabilité. Les éléments déclencheurs peuvent être des événements économiques majeurs, des changements de politique ou des circonstances imprévues.

J. Synthèse

La France est un pays magnifique qui n’a rien à envier aux autres nations. Cependant, ces derniers mois ont vu une nette dégradation des données économiques. Cerise sur le gâteau l’entrée en restriction budgétaire de l’hexagone est une nouvelle épine dans son pied. Il faudra réagir vite sous peine d’être rapidement sanctionné par les agences de notation…

Pour une fois "Cocorico 🐓 " et saluons nos leaders français qui rayonnent dans le monde entier.

Alors que la situation économique de la France semble délicate, il peut être surprenant de voir le CAC 40 se porter aussi bien. Au premier abord, cet écart peut sembler surprenant, mais en creusant un peu, on se rend compte que les entreprises du CAC40 font la majorité de leur chiffre d'affaires en dehors de la France. En effet, seulement 18% du chiffre d'affaires des sociétés du CAC 40 est réalisé en France.

🏆 L'ETF à découvrir : CAC 40 🇫🇷

Bon, pas de surprise sur l'ETF à découvrir ! Il s'agit de l'indice phare de la bourse française : le CAC 40.

- LVMH (~10%)

- TotalÉnergies (~9%)

- L'Oréal (~6%)

- Sanofi, AirBus, BNP, Hermès, etc...

L'ETF que je vais vous présenter est le seul ETF CAC 40 capitalisant disponible. Il existe aussi des versions où les dividendes sont distribués et des versions ESG.

Amundi CAC 40 - FR0013380607

- Encours : 258 M$

- Émetteur : Amundi

- Année de création : 2018

- Réplication : Physique

- Dividendes : Capitalisés

- Frais de gestion : 0,25%

- Performances (en €): 2023 = +19,9% / 2022 = -6,88% / 2021 = +31,58%

[Collaboration commerciale]

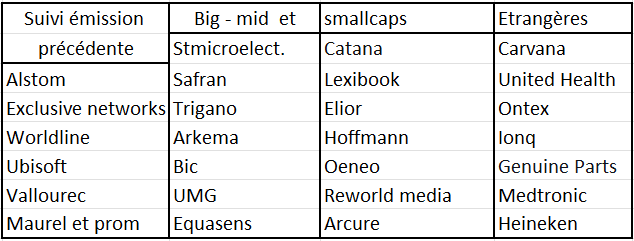

📺 Point de marché

📈 Focus matières premières

🆕 La nouvelle rubrique spéciale "ETF"

🇫🇷 Big, mid & smallcaps françaises

🌍 Cadrage de sociétés étrangères

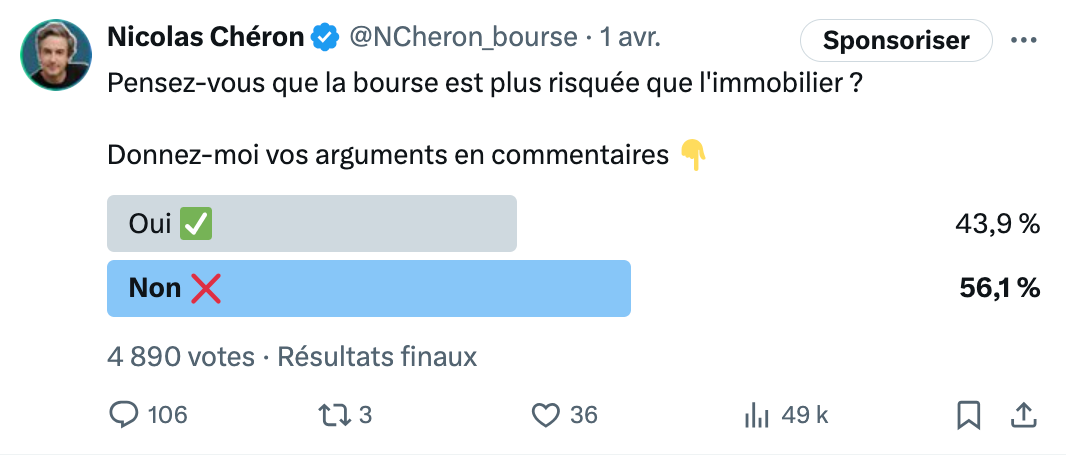

📊 Le sondage de la semaine : La Bourse est-elle plus risquée que l'immobilier ?

Chaque semaine, sur mon compte Twitter, je te propose de participer à des sondages.

Voici les résultats de celui de la semaine dernière.

N'hésite pas à participer au sondage de la semaine prochaine et à le partager autour de toi pour avoir l'échantillon le plus large possible.

Vous êtes plus de 55% à penser que la Bourse est moins risquée que l'immobilier.

Si on raisonne en termes de perte maximale, en Bourse, vous ne pouvez pas perdre plus que le capital investi. Ce n'est pas le cas de l'immobilier où vous pouvez tout perdre et continuer de devoir rembourser un crédit. Bien sûr, cela se produit très rarement et l'immobilier à l'avantage de l'effet de levier.

Il est également beaucoup plus simple d'être correctement diversifié en Bourse. En quelques clics, vous pouvez acheter des actions du monde entier et de tous les secteurs. Avec l'immobilier, cette diversification est beaucoup moins accessible et vous êtes fortement exposé à des risques spécifiques.

Enfin, la Bourse est bien plus liquide et permet de sortir du marché en quelques secondes ce qui plus compliqué, voire impossible en immobilier.

Mon objectif n'est pas de critiquer l'immobilier : je pense que c'est la classe d'actif la plus importante avec la Bourse et qu'elle a l'avantage de disposer d'un effet de levier. En revanche, contrairement aux idées reçues et l'opinion de la plupart des français (vous êtes une exception), l'immobilier me semble plus risqué que la Bourse.

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 32 405 investisseurs en cliquant sur le lien juste ici.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites progresser en stock picking et accéder aux retours de réunions d'analystes ?

⏩ Abonne toi au club MasterBourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.